ये शीर्षक ध्यान खींचता है - और यही इसका मक़सद था. हालांकि अपवाद हमारा ध्यान ख़ींचते हैं, मगर ये हेडलाइन सिर्फ़ ध्यान ख़ींचने के लिए नहीं है.

मैं एक क्लाइंट के साथ मीटिंग कर रही थी, जो स्टॉक निवेश से इसलिए दूर रहते थे क्योंकि ये उन्हें जोख़िम भरा लगता था. मेरी उनसे मुलाक़ात उनके रिटायरमेंट प्लान को लेकर हुई. उस समय उनकी उम्र 40 के शुरुआती सालों में थी. हालांकि, जब मैंने निवेश के सबसे अच्छे विकल्प के तौर पर उनके पास स्टॉक इन्वेस्टमेंट के कुछ सुझाव दिए, तो नौबत मेरे कमरे से निकाले जाने के क़रीब आ गई.

हालांकि, माहौल कुछ शांत हुआ तो मैंने अपनी बात समझाने के लिए उनसे कुछ सवाल किए. अब मैं आपको आगे बताती हूं कि स्टॉक में निवेश से जुड़े रिस्क को देखकर, इससे दूर रहने वाले इन सज्जन को इसके फ़ायदे बताने वाली ये मीटिंग किस तरह से आगे बढ़ी.

अब, रिस्क के बारे में कैसे समझाया जाए? - क्योंकि निवेश की दुनिया में इसका मतलब, वैल्यू गंवा देना या नुक़सान उठाना होता है. और कोई भी अपने पैसे गंवाना नहीं चाहता है.

आख़िर, लंबे समय के निवेश का उद्देश्य क्या है? - जीवन स्तर बनाए रखने या उसे सुधारने के लिए पूंजी खड़ी करना.

ये भी पढ़िए- क्यों लार्ज-कैप एक्टिव फ़ंड में निवेश का नहीं है मतलब?

अपनी ख़रीदारी की क्षमता बढ़ाएं

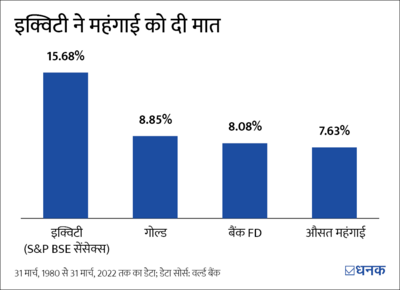

जीवन स्तर कैसे बनाए रखा जाए या सुधारा जाए? - समय के साथ अपनी परचेज़िंग पावर को बनाए रखकर या उसे बढ़ाकर ऐसा किया जा सकता है. हर साल, महंगाई आपके पैसे की वैल्यू का एक हिस्सा निगल जाती है. आइए इसे एक उदाहरण से समझते हैं - अगर महंगाई दर 7 फ़ीसदी मान लें, तो आज के ₹100 की वैल्यू 30 साल पहले ₹11 थी. साफ़ है कि हमें अपने जीवन स्तर में सुधार के लिए महंगाई से ज़्यादा रिटर्न की ज़रूरत होगी. कोई भी महंगाई के चलते पूंजी की वैल्यू में होने वाली कमी से नहीं बच सकता.

महंगाई को मात देना है ज़रूरी

अब टैक्स की बात करते हैं. जब हम प्रॉफ़िट बुक करते हैं, तो हमें इक्विटी इन्वेस्टमेंट पर कैपिटल गेन्स टैक्स (capital gains tax) देना होता है. अगर हमारी आमदनी ब्याज हुई है, तो इस पर टैक्स (इनकम टैक्स स्लैब के मुताबिक़) देना होता है.

अगर समझदारी से निवेश नहीं किया जाएगा तो आपके पास बहुत कम ही पैसा बचेगा. इक्विटी एक ऐसी फ़ाइनेंशियल एसेट क्लास है, जो महंगाई को एक बड़े मार्जिन से पीछे छोड़ देती है. वहीं, डेट (debt) और सोने (gold) का निवेश, काफ़ी लंबे समय में ही महंगाई से बेहतर नतीजे दे पाता है. अगर वास्तविक रिटर्न पर दिए जाने वाले टैक्स को भी इसमें शामिल कर लें, तो इनमें किए गए निवेश का मुनाफ़ा अच्छा ख़ासा घट जाएगा.

मैंने कई क्लाइंट्स को कहते हुए सुना है कि वो लंबे समय के लिए गोल्ड या सुरक्षित स्माल सेविंग्स में निवेश करते हैं, और या तो किसी के उकसाने पर जोश में आकर, या कम समय के लिए, या फिर जल्दी फ़ायदे पाने के लिए इक्विटी निवेश करते हैं. ये ख़याल हर तरह से आत्मघाती हैं. हक़ीक़त में, ये स्थिति पलटनी चाहिए. छोटे समय में पैसों की ज़रूरत के लिए हमें अपने निवेश के ज़्यादा स्थिर और निश्चित होने की ज़रूरत होती है, इसलिए उसे डेट (debt) में लगाना चाहिए. और, लंबे समय के निवेश को ही इक्विटी में लगाना चाहिए, ताकि आपको कंपाउंडिंग का फ़ायदा मिल सके.

ये भी पढ़िए- क्या टेक फ़ंड में निवेश का ये अच्छा समय है?

ग़लत धारणाएं

इक्विटी से जुड़ी सबसे ग़लत धारणा यही है कि इसके उतार-चढ़ाव के चलते ये रिस्क वाला निवेश है. दरअसल, रिस्क और उतार-चढ़ाव दो अलग-अलग बातें हैं. रिस्क का मतलब कैपिटल का स्थायी नुक़सान होता है और उतार-चढ़ाव का मतलब कैपिटल की वैल्यू में बदलाव है. इक्विटी के मामले में, वैल्यू में आने वाला बदलाव ज़्यादातर अस्थायी होता है. लेकिन अगर आपको इससे परेशानी होती है, तो इससे निबटने के लिए कई दूसरे तरीक़े हैं. हालांकि, इन पर बाद में चर्चा होगी.

अक्सर क्लाइंट कहते हैं कि वो जोख़िम नहीं उठा सकते और इसीलिए इक्विटी के उतार-चढ़ाव से दूर रहते हैं. मैं इस वास्तविकता से सहमत हूं कि हर शख़्स अलग होता है और सभी से एक ही तरह के जोख़िम की उम्मीद नहीं की जा सकती. हालांकि, मैं अपनी बात करूं तो डेट (debt) के टिकाऊ निवेश में अपना पैसा कम करने के बजाय, मैं उतार-चढ़ाव के साथ रहना और अपनी परचेज़िंग पावर बढ़ाना पसंद करूंगी. इक्विटी के मामले में, समय के साथ उतार-चढ़ाव घटते जाते हैं. सेंसेक्स के इतिहास में, लंबे समय तक निवेश बनाए रखने पर ऐसी आशंकाएं लगभग ख़त्म हो जाती हैं, बशर्ते आपका निवेश अच्छी कंपनियों में हो.

इक्विटी में उतार-चढ़ाव कम करने के दूसरे तरीक़ों पर ग़ौर करें, तो इनमें अलग-अलग सेक्टरों में डाइवर्सिफ़ाई करना, मार्केट कैपिटलाइज़ेशन और थोड़ा-थोड़ा करके निवेश करना शामिल है.

इन रणनीतियों को अपनाने से इक्विटी में उतार-चढ़ाव में कमी आती है. जब लोग कहते हैं कि इक्विटी रिस्की (उतार-चढ़ाव) है, जबकि डेट (debt) सुरक्षित है, तो मैं उनसे तभी सहमत होती हूं जब वो कम समय की बात करते हैं, वरना नहीं.

ऐसे में, आप एक क्लाइंट के लिए किसे जोख़िम वाला एसेट कहेंगे? परचेज़िंग पावर में कमी और प्रतिकूल टैक्स या एक वॉलेटाइल एसेट के साथ सुरक्षित और लगातार बढ़ने वाला एसेट, जो आपकी इनकम बंद होने पर आपकी कैश ज़रूरतों का पूरा ध्यान रखेगा.

श्यामली 20 साल से ज़्यादा वक़्त से एसेट मैनेजमेंट की दुनिया से जुड़ी हुई हैं, जो बेहद अमीर निवेशकों से लेकर नए निवेशकों तक, सभी के साथ काम कर रही हैं. निवेश के मानवीय पहलू को समझने और निवेशकों के साथ सहानुभूति रखने की उनमें ख़ूबी है, जिससे उनके लेख दूसरों से अलग नज़र आते हैं. उनसे [email protected] पर संपर्क किया जा सकता है.

देखिए ये वीडियो- ₹50 लाख की बचत से रिटायरमेंट का सॉलिड प्लान?