AI-generated image

AI-generated image

स्टॉक मार्केट में निवेश करना रोलर कोस्टर की सवारी जैसा है. इसमें, कभी आप ऑलटाइम हाई देखते हैं तो कभी लंबे वक़्त तक जारी रहने वाली गिरावट. प्रिय निवेशक, ये उतार-चढ़ाव स्टॉक मार्केट का अटूट हिस्सा है.

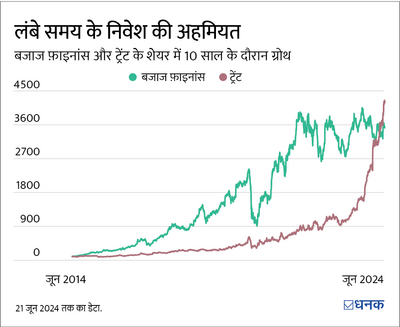

मिसाल के लिए बजाज फ़ाइनेंस और ट्रेंट को ही लें. पिछले 10 साल में उनके शेयरहोल्डर को क्रमशः सात और छह बार कम से कम 20 फ़ीसदी की गिरावट का सामना करना पड़ा है. असल में, COVID-19 के बाद बजाज फ़ाइनेंस अपने 2019 के सबसे ऊंचे स्तर से लगभग 60 फ़ीसदी गिर गया था. क्या तब भी आप इसे होल्ड रखने की हिम्मत रखते?

बड़ी गिरावट वाले साल

बजाज फ़ाइनांस और ट्रेंट में पिछले कुछ साल में आई बड़ी गिरावट

| साल | बजाज फ़ाइनांस | ट्रेंट |

|---|---|---|

| 2015 | -3.7 | -31.3 |

| 2016 | -11.5 | -23.8 |

| 2017 | -28.5 | -24.1 |

| 2018 | -23.9 | -19.7 |

| 2019 | -21.2 | -18.3 |

| 2020 | -58.3 | -35.2 |

| 2021 | -18.8 | -27.3 |

| 2022 | -34.7 | -18.6 |

| 2023 | -31.8 | -26.5 |

| 2024 | -24.4 | -3.9 |

| 21 जून 2024 तक का डेटा. | ||

अगर आप जल्दी घबरा जाते हैं, तो इस बात की काफ़ी संभावना है कि आप उतार-चढ़ावों में अपना निवेश होल्ड नहीं रखते होंगे. निवेशक के तौर पर ये नज़रिया नुक़सान देने वाला है क्योंकि जिन दोनों कंपनियों की मिसाल दी गई है, उन्होंने भारी गिरावट के बावज़ूद, पिछले 10 साल में पूंजी बनाने वाली सबसे बड़ी कंपनियों में अपना नाम लिखवाया. इस दौरान बजाज फ़ाइनेंस और ट्रेंट ने अपने शेयरहोल्डरों के निवेश को क्रमशः 36 और 42 गुना बढ़ाया. असल में, अगर निवेशकों ने हरेक बड़ी गिरावट के बाद इन कंपनियों में ज़्यादा निवेश किया होता, तो उनका रिटर्न और भी ज़्यादा होता.

मगर हां, जब मार्केट में घबराहट फैली हो, तो ऐसे माहौल में भरोसा दिखाने की बात कहना आसान होता है, मगर करना मुश्किल. चूंकि स्टॉक मार्केट में लोग हर तरह की भावनाओं और विचारों का प्रदर्शन करते हैं, इसलिए उतार-चढ़ाव को ख़त्म नहीं किया जा सकता. इस तरह का उतार-चढ़ाव तो आएंगे ही. तो, सवाल है कि आप इस सबसे कैसे निपटें?

ये भी पढ़िए - Peter Lynch जैसे ज़बर्दस्त इन्वेस्टर कैसे बनेंगे आप?

1. लॉन्ग-टर्म वाला नज़रिया निवेश में फ़ायदा देगा

आपको स्टॉक मार्केट के दैनिक उतार-चढ़ाव को किसी कंपनी की असल वैल्यू के उतार-चढ़ाव के रूप पर नहीं देखना चाहिए. शार्ट-टर्म में, स्टॉक मार्केट पर इकोनॉमिक इंडिकेटर और तिमाही नतीजों जैसी कई चीज़ों का असर पड़ता है. हालांकि, लॉन्ग-टर्म में, मार्केट उन चीज़ो को दर्शाता है जो असल में मायने रखते हैं - बिज़नस की बुनियाद या उसके फ़ंडामेंटल्स.

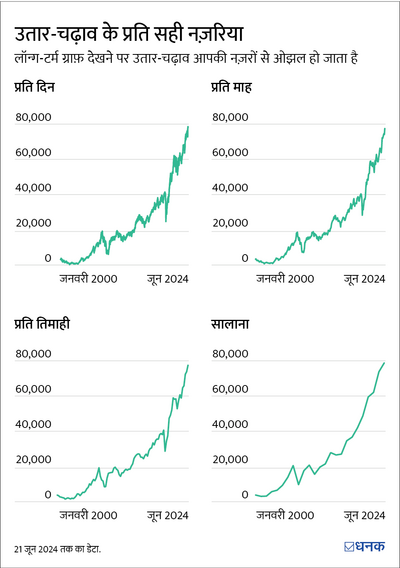

'उतार-चढ़ाव के प्रति सही नज़रिया' वाला ग्राफ़ देखिए. आप पाएंगे कि जैसे-जैसे आपकी नज़र रोज़ाना से बढ़ कर सालाना ग्राफ़ पर जाती है, वैसे-वैसे उतार-चढ़ाव आपकी नज़रों से ओझल हो जाता है! यही कारण है कि आपको मार्केट के शार्ट-टर्म मूड स्विंग को नज़रअंदाज करना चाहिए और लॉन्ग-टर्म वैल्यू बनाने पर ध्यान देना चाहिए.

2. मार्केट को टाइम न करें

मार्केट को टाइम करने का मतलब है उसमें होने वाले उतार-चढ़ाव का पहले से अनुमान लगाना - जब मार्केट उठने (अपट्रेंड) की उम्मीद हो, तो निवेश करना करना और जब गिरावट (डाउनट्रेंड) की उम्मीद हो, तो निवेश को बेच देना. ये नज़रिया पूरी तरह से एक सट्टेबाज़ी है, और मार्केट के शॉर्ट-टर्म मूवमेंट का लगातार अनुमान लगाते रहना और उससे मुनाफ़ा कमाते रहना संभव नहीं है.

आइए इसी बात को विस्तार से समझते हैं. हमने कुछ आंकड़ों का विश्लेषण किया और पिछले 10 साल के BSE सेंसेक्स डेटा का बैक-टेस्ट किया.

अगर आपने हरेक साल के पहले क़ारोबारी दिन सेंसेक्स में ₹1 लाख का निवेश किया होता, तो आप आराम से 13.4 फ़ीसदी का सालाना रिटर्न कमा सकते थे. दूसरी ओर, अगर आपने सेंसेक्स की सबसे कम क़ीमत पर हरेक साल ₹1 लाख का निवेश किया होता, तो आप पिछले 10 साल में 15.7 फ़ीसदी का सालाना रिटर्न कमा सकते थे.

हालांकि, दूसरे मामले में रिटर्न ज़्यादा है, लेकिन इसे हासिल नहीं किया जा सकता, क्योंकि मार्केट में गिरावट का पहले से अनुमान लगाना असंभव है. इस तरह, लगभग 13.4 फ़ीसदी का फ़िक्स्ड सालाना रिटर्न (पहला मामला) 15.7 फ़ीसदी के काल्पनिक और बिना गारंटी वाले सालाना रिटर्न से कई मायनों में बेहतर है.

मार्केट को टाइम करने के बजाय, निवेशकों को मार्केट (या स्टॉक) की क़ीमत तय करने की कोशिश करनी चाहिए. यानी, जब स्टॉक अपनी उचित क़ीमत से कम हो तो उसे ख़रीदना चाहिए और जब उससे ऊपर चले जाए तो उसे बेच देना चाहिए. इस तरह आप ख़रीद के समय ज़्यादा क़ीमत नहीं चुकाएंगे. ये जानने के लिए यहां क्लिक करें कि कोई स्टॉक महंगा है या नहीं.

तो, मार्केट के उतार-चढ़ाव पर पूरी बात का निचोड़ क्या है?

उतार-चढ़ाव स्टॉक मार्केट का अटूट हिस्सा है और इससे बचा नहीं जा सकता. हालांकि, लॉन्ग-टर्म नज़रिया अपनाकर और शॉर्ट-टर्म मूवमेंट के जाल में न फंसकर आप मार्केट में डटे रह सकते हैं. डर को अपने ऊपर हावी न होने दें और उन कंपनियों में बने रहें जिनके फंडामेंटल्स पर आपको भरोसा है.

ये भी पढ़िए - Warren Buffett का बिलियन-डॉलर सबक़