पुणे में रहने वाली पैंतीस साल की वैशाली ने हमसे ये सवाल पूछा है. वो एक IT फर्म में काम करती हैं और उनकी दो साल का बेटा है. वैशाली की सैलरी एक लाख रुपये है. पिछले पांच साल से जिस कंपनी में वो काम कर रही हैं उसकी मदद से NPS (नेशनल पेंशन स्कीम) टियर-I में हर महीने ₹5,000 जमा कर रही हैं.

वैशाली का कम उम्र से रिटायरमेंट के लिए बचत करना सराहनीय है. लेकिन वैशाली को इस बात का भी एहसास है कि उन्हें अपने बेटे की आगे की पढ़ाई के लिए भी निवेश शुरू करना चाहिए. वो कुछ म्युचूअल फ़ंड्स में निवेश के बारे में सोच रही थीं, तभी उनके एक साथी ने उन्हें NPS टियर- II पर ग़ौर करने के लिए कहा, इसलिए उन्होंने हमसे राय मांगी.

NPS टियर-II क्या है?

NPS टियर-2 एक किफ़ायती, स्वैच्छिक या वॉलंटरी निवेश वाला अकाउंट है. किफ़ायती इसलिए, क्योंकि इन फ़ंड्स की मैनेजमेंट फ़ीस 0.09 प्रतिशत से ज़्यादा नहीं है. वॉलंटरी इसलिए, क्योंकि आपके पास इक्विटी या डेट या फिर दोनों में निवेश करने की आज़ादी है. इसके अलावा, पिछले आंकड़ों के अनुसार, इन्होंने डबल-डिजिट रिटर्न दिया है. मगर, इस सबके बावजूद आप ध्यान रखें कि टियर-II ऑप्शन, केवल टियर-I सब्सक्राइबर्स के लिए ही है.

ये भी पढ़िए- आपको डायरेक्ट प्लान क्यों चुनना चाहिए?

टियर I और II के बीच अंतर

वैसे तो दोनों NPS में आते हैं, पर टियर-I, निवेश रिटायरमेंट प्लानिंग और टैक्स की बचत के लिए बेहतर है. टियर-I के साथ, कुछ अपवादों को छोड़कर, आप 60 साल से पहले अपना पैसा नहीं निकाल सकते. और जब आप उस उम्र तक पहुंचते हैं, तब भी आपको अपने कुल कॉर्पस का केवल 60 प्रतिशत ही मिलता है. बाक़ी को एन्युटी में ट्रांसफ़र कर दिया जाता है.

इस बीच, टियर-II, आपकी सुविधानुसार निवेश निकालने की अनुमति देता है. आप इसमें म्यूचुअल फ़ंड की तरह ही SIP के ज़रिये भी निवेश कर सकते हैं. लेकिन एक्टिवली मैनेज्ड म्यूचुअल फ़ंड के उलट, ये काफ़ी कम मैनेजमेंट फ़ीस लेते हैं. बिल्क़ुल, टियर-2 में एडिशनल ट्रांज़ैक्शन और विदड्रॉल पर कॉस्ट लगती है, लेकिन कम मैनेजमेंट फ़ीस एक बड़ा अंतर पैदा कर सकती है.

NPS टियर-II बनाम म्युचूअल फ़ंड

Performance: यहां, हम केवल इक्विटी वाले हिस्से पर ध्यान देते हैं, क्योंकि ये इकलौती एसेट क्लास है जो वैशाली को 15-20 साल में अपने बेटे की आगे की पढ़ाई के लिए पैसा इकट्ठा करने में मदद कर सकती है.

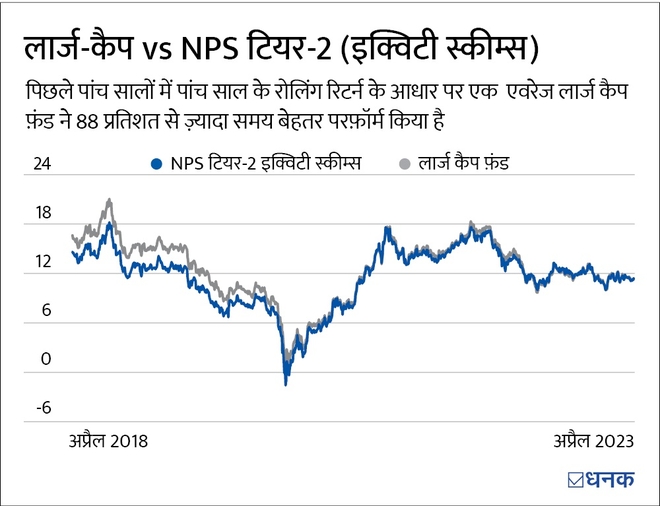

चूंकि, टियर-II इक्विटी स्कीम मुख्य रूप से लार्ज-कैप कंपनियों में निवेश करती हैं, इसलिए हमने उनकी तुलना लार्ज-कैप म्युचूअल फ़ंड से की. पिछले पांच साल में पांच-साल के रोलिंग रिटर्न के आधार पर, मैनेजमेंट फ़ीस के अलावा म्यूचुअल फ़ंड ने टियर-II को केवल 0.6 प्रतिशत पीछे छोड़ा है. 'लार्ज कैप बनाम NPS टियर-II (इक्विटी स्कीम)' ग्राफ़ देखें.

ये भी पढ़िए- Stocks या Mutual Funds, कहां करें निवेश?

टैक्स: टियर-II की उलझाने वाली टैक्सेशन पॉलिसी इसकी एक बड़ी ख़ामी है. जहां टैक्स कानून साफ़ तौर पर बताते हैं कि टियर-I निवेश पर टैक्स कैसे लगाया जाता है, वहीं ये टियर-II पर ख़ामोश हैं. नतीज़तन, अकाउंटेंट आमतौर पर टियर-II को डेट फ़ंड के तौर पर देखते हैं. इसका मतलब है कि अगर आप अपना निवेश तीन साल से ज़्यादा समय तक रखते हैं, तो आपके प्रॉफ़िट पर 20 प्रतिशत टैक्स लगेगा. लेकिन क्यूंकि डेट फ़ंड्स को अब इंडेक्सेशन फ़ायदा नहीं मिलता है, इसलिए इस बात पर और भी भ्रम है कि टियर-II निवेश पर टैक्स कैसे लगाया जाएगा.

अगर ये साबित हो जाता है कि टियर-II निवेश को भी इंडेक्सेशन बेनेफ़िट नहीं मिलेगा, तो इनके लॉन्ग-टर्म टैक्स इम्प्लीकेशन अहम होंगे. आपकी सालाना इनकम के आधार पर आप पर 30 फ़ीसदी तक टैक्स लगाया जा सकता है. दूसरी ओर, अगर आप अपना निवेश 12 महीने से ज़्यादा समय तक रखते हैं तो लार्ज-कैप म्यूचुअल फ़ंड प्रॉफ़िट पर 10 प्रतिशत टैक्स लगता है. इसलिए, म्यूचुअल फ़ंड अब ज़्यादा टैक्स-एफिशिएंट हैं.

बेहतर विकल्प

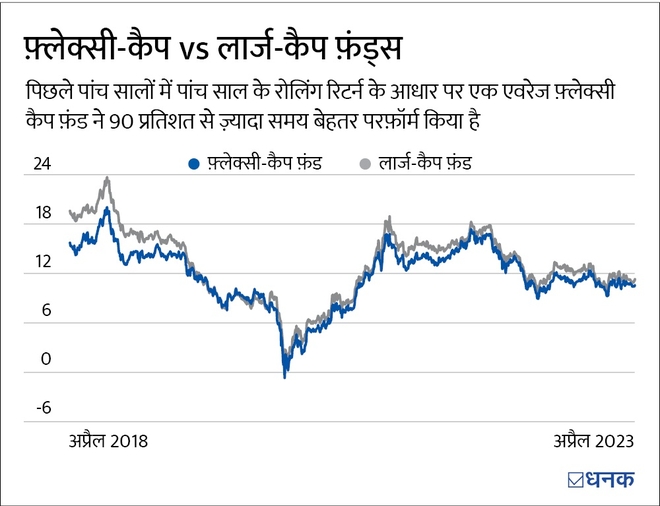

चूंकि, वैशाली को लंबे समय के लिए निवेश करना है, इसलिए हम उन्हें फ़्लेक्सी-कैप फ़ंड्स पर ग़ौर करने की सलाह देंगे. ये लार्ज-कैप फ़ंड्स से आगे निकल जाते हैं (ऊपर 'फ़्लेक्सी-कैप्स vs लार्ज-कैप फ़ंड्स' चार्ट देखिए).

फ़्लेक्सी-कैप क्यों

फ़्लेक्सी-कैप फ़ंड वैशाली और बाक़ी सभी लंबे समय के निवेशकों को मिड- और स्मॉल-कैप फ़ंड्स में अच्छा एक्सपोज़र देंगे. ये क्यों अच्छा है? दरअसल, स्मॉल और मिड-कैप में थोड़े समय के लिए उतार-चढ़ाव आता है, लेकिन आने वाले समय में ये आपके रिटर्न को बढ़ा सकते हैं.

फ़्लेक्सी-कैप फ़ंड का लार्ज-कैप फ़ंड्स की तुलना में लगातार अच्छा प्रदर्शन रहा है. पिछले पांच सालों में (देखें 'फ़्लैक्सी-कैप बनाम लार्ज-कैप फ़ंड), फ़्लेक्सी-कैप ने लार्ज-कैप से 90 प्रतिशत से ज़्यादा बेहतर परफ़ॉर्म किया है!

इसलिए, वैशाली को अपना पैसा फ़्लेक्सी-कैप फ़ंड में लगाना चाहिए, क्योंकि उनके पास निवेश करने के लिए 15 से 20 साल का समय है. अगर वो एक एवरेज फ़्लेक्सी-कैप फ़ंड में हर महीने ₹15,000 का निवेश करती हैं और इसे सालाना 10 प्रतिशत बढ़ाती है, तो वह 15 सालों में ₹1.48 करोड़ जमा कर सकती हैं. पिछले पांच सालों में पांच-साल के रोलिंग रिटर्न को देखते हुए हमारा मानना है कि फ़्लेक्सी-कैप फ़ंड 13.6 प्रतिशत का रिटर्न देंगे.

इस तरह, वो अपने बेटे को बेहतर से बेहतर शिक्षा दे सकती है, हो सकता है उसे उसे विदेश भी भेज सकें. मान लीजिए कि उन्हें अपने बेटे की ग्रेजुएशन डिग्री के लिए ₹75 लाख की जरूरत है, तब भी उनके खाते में ₹73 लाख बचेंगे. अगर वो अगले चार सालों तक इसी निवेश स्कीम में निवेश जारी रखती हैं, तो उनके पास ₹1.72 करोड़ होंगे - जो उनके बेटे के लिए एक अच्छे कॉलेज या यूनिवर्सिटी से मास्टर डिग्री हासिल करने के लिए काफ़ी है!

हालांकि, इस निष्कर्ष पर पहुंचने से पहले, हमने उनकी वित्तीय स्थिति को देखते हुए उनकी रिटायरमेंट स्कीम में एक छोटी सी कमी देखी, जिसे ठीक किया जा सकता है.

ये भी पढ़िए- Mutual Funds का किसी ख़ास शेयर में है कितना निवेश?

रिटायरमेंट प्लानिंग

रिटायरमेंट के लिए, वैशाली जी इक्विटी और डेट में 75:25 एलोकेशन बनाए रख सकती है और 11.4 प्रतिशत का एवरेज सालाना रिटर्न पा सकती है; वो हर साल अपने निवेश अमाउंट में 10 प्रतिशत की बढ़ोतरी कर सकती हैं. फिर भी, उनके पास ₹5.72 करोड़ का रिटायरमेंट कॉर्पस होगा.

वैसे तो ₹5.72 करोड़ एक बड़ा रिटायरमेंट अमाउंट लग सकता है, लेकिन वैशाली जी का फ़िलहाल का जीवनयापन ख़र्च ₹65,000 महीना है. ये मानते हुए कि अगले 25 सालों तक उनके ख़र्चे महंगाई के हिसाब से सालाना 6 प्रतिशत की दर से बढ़ेंगे, तो उन्हें ₹7.49 करोड़ (₹1.77 करोड़ ज़्यादा) के रिटायरमेंट कॉर्पस की ज़रूरत होगी, ताकि वो अगले 25 सालों तक आराम से अपनी लाइफ़स्टाइल बनाए रख सके. ख़ुशक़िस्मती से, इस घाटे को फ़्लेक्सी-कैप फ़ंड्स भी पूरा कर सकते हैं, अगर वह हर महीने ₹3,500 का निवेश करती हैं और इसे हर साल इसमें 10 प्रतिशत का इजाफ़ा करती हैं.

याद रखें

- EMI के साथ-साथ कम से कम छह महीने के ख़र्च के बराबर अमाउंट को इमरजेंसी फ़ंड में रखें.

- उचित लाइफ़ कवर लें.

- परिवार के सभी लोगों के लिए हेल्थ कवर ज़रूर लें.

देखिए ये वीडियो- अपने शॉर्ट-टर्म की ज़रूरत का पैसा कहां निवेश करें?