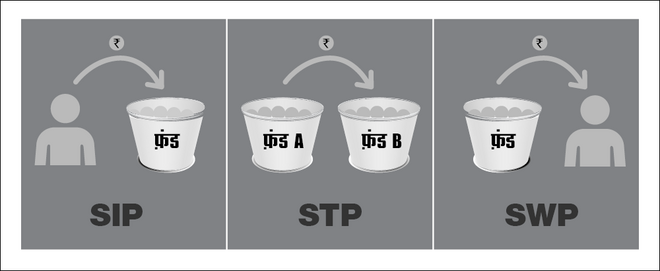

म्यूचुअल फ़ंड, इक्विटी इन्वेस्टिंग (बाज़ार में निवेश) को आसान बना देते हैं. इनसे न सिर्फ़ स्टॉक चुनने की ज़रूरत ख़त्म हो जाती है, बल्कि और भी कई बेहतर सुविधाएं मिलती हैं जिनसे आप सिस्टमैटिक तरीक़े और अनुशासन के साथ निवेश कर सकते हैं. SIP, STP, SWP के इन तीनों तरीक़ों के इस्तेमाल से आप स्टॉक मार्केट के उतार-चढ़ाव का रिस्क काफ़ी कम कर सकते हैं. आइए इनके रोल को गहराई से समझें और ये भी जानें कि कैसे आप बेहतर फ़ायदे के लिए इनका इस्तेमाल कर सकते हैं.

1. सिस्टमैटिक इन्वेस्टमेंट प्लान (SIP)

एक तय रक़म को जब आप हर महीने (या किसी भी चुनी हुई अवधि में) म्यूचुअल फ़ंड में निवेश करेंगे, तो ये सिस्टमैटिक इन्वेस्टमेंट प्लान कहलाएगा (SIP). ये रक़म ₹500 भी हो सकती है. SIP से आप लंबे समय में, थोड़ा-थोड़ा करके बड़ी रक़म जमा कर सकते हैं. साथ ही क़िश्तों में निवेश करने से, मार्केट के उछाल के दौर में आप मंहगा निवेश करने से बच जाते हैं. SIP के ज़रिए निवेश करने से अनुशासन बना रहता है, और लगातार निवेश करने की आदत मज़बूत होती है.

कई लोग, जानते हैं कि बड़ी पूंजी जमा करने में इक्विटी (equity या शेयर बाज़ार में निवेश) अहम रोल अदा करती है, पर वो निवेश के इस तरीक़े को नहीं अपनाते. अक्सर ऐसा करने के जो कारण गिनाए जाते हैं, वो ये कि "अभी इक्विटी मार्केट बहुत चढ़ा हुआ है", "अभी इक्विटी मार्केट बहुत नीचे है'' या "इक्विटी मार्केट फ़िलहाल बेजान है". और यहीं पर SIP आपकी ये मुश्किलें आसान कर देती है. मार्केट चाहे ऊपर हो या नीचे आप अपना निवेश लगातार जारी रखते हैं और क्या करें - क्या न करें की उहापोह से बाहर निकल जाते हैं. इसमें, आपको सिर्फ़ एक तय रक़म हर महीने निवेश करनी होती है, फिर स्टॉक मार्केट में चाहे जो भी हो. मिसाल के तौर पर, आप फ़ंड हाउस को हर महीने की 10 तारीख़ को ₹10,000 अपने चुने हुए फ़ंड में निवेश करने का मैंडेट दे सकते हैं. इसे और विस्तार से समझने के लिए आप क्यों "SIP बेहतर है" के इस लिंक को चेक कर सकते हैं.

ये भी देखिए - बेस्ट म्यूचुअल फ़ंड्स

2. सिस्टमैटिक ट्रांसफ़र प्लान (STP)

ठीक SIP की तरह, STP आपको किश्तों में निवेश करने की सहूलियत देता है. फ़र्क़ ये है कि SIP में किश्त की रक़म, आपके बैंक अकाउंट से चुने हुए फ़ंड में जाती है. STP में, आप किसी एक फ़ंड में, एक ही बार में निवेश कर देते हैं (ज़्यादातर डेट स्कीम) और फ़ंड हाउस को ये अख़्तियार या मैनडेट देते हैं कि आपकी तय की हुई रक़म, आपके बताए समय पर इस स्कीम से निकाल कर दूसरी म्यूचुअल फ़ंड स्कीम (ज़्यादातर इक्विटी स्कीम) में क़िश्तों में ट्रांसफ़र करते रहें. मिसाल के तौर पर, मान लेते हैं कि आपके पास ₹10 लाख हैं और आप इस पैसे को म्यूचुअल फ़ंड में निवेश करना चाहते हैं. पहले आप अपने पैसे को एक फ़ंड में निवेश कर दें और फ़ंड हाउस को ये इन्सट्रक्शन दें कि अगले 20 महीनों के दौरान, हर महीने की 10 तारीख़ को ₹50,000 दूसरे फ़ंड में ट्रांसफ़र किया जाए.

आप सोच रहे होंगे कि कोई STP क्यों करेगा? तो, कुछ ऐसी स्थितियां हैं जिनमें STP फ़ायदेमंद होता है. अगर आपके पास निवेश के लिए बड़ी रक़म है, तो जब तक इस पैसे को पूरी तरह से STP के ज़रिए इक्विटी में निवेशित नहीं कर दिया जाता, सेविंग बैंक खाते में रखने से आपको नुक़सान होगा. क्योंकि डेट फ़ंड (debt funds), आम सेविंग बैंक अकाउंट से बेहतर रिटर्न देते हैं, इसलिए STP आपकी एकमुश्त रक़म पर थोड़ा ज़्यादा मुनाफ़ा पाने में आपकी मदद करेगा, यानी जब तक आपका पूरा पैसा आपकी पसंद की स्कीम में निवेश नहीं हो जाता. इसके अलावा, जिन लोगों में ज़रुरी अनुशासन नहीं होता, और जिन्हें डर होता है कि बैंक में पैसे रहे तो वो ख़र्च हो जाएंगे, उनके लिए भी ये अच्छा आइडिया है कि वो अपने पैसे को डेट फ़ंड में रख दें, और इक्विटी में निवेश के लिए STP का रास्ता अपनाएं.

ये भी पढ़िए - क़ारोबारियों के लिए क्या SIP से STP बेहतर है

3. सिस्टमैटिक विथड्रॉल प्लान (SWP)

स्मार्ट इन्वेस्टिंग का मतलब सिर्फ़ मार्केट के उतार-चढ़ाव से निपटने के लिए सिस्टमैटिक तरीक़े से निवेश करना ही नहीं है. बल्कि, आपके पास मार्केट से बाहर निकलने का प्लान भी होना चाहिए. ताकि, जब पैसों की ज़रूरत हो, तब आपके कॉर्पस में मार्केट की किसी बड़ी गिरावट का असर न हो. सही रहेगा अगर, पैसों की ज़रूरत पड़ने से कुछ पहले ही आप धीरे-धीरे इक्विटी म्यूचुअल फ़ंड से बाहर निकालना शुरु कर दें. SWP इसी के लिए है, जब आप एक तय रक़म अपने किसी फ़ंड के निवेश से, तयशुदा अंतराल में निकालनी हो.

आप इसे, SIP का ठीक उलटा समझ सकते हैं. इसलिए SWP में एक तय रक़म, आपके म्यूचुअल फ़ंड निवेश से आपके द्वारा तय किए गए दिन पर ऑटोमैटिकली रिडीम कर (निकाल कर), आपके बैंक अकाउंट में ट्रांसफ़र कर दी जाती है. इसके विकल्प के तौर पर, आप सिस्टमैटिक ट्रांसफ़र प्लान (STP) के ज़रिए अपना पैसा, डेट फ़ंड में भी डाल सकते हैं. ऐसा आप तब कर सकते हैं जब आपके पैसों की ज़रूरत की में अभी कुछ और वक़्त बाक़ी हो.

जैसे SIP आपके निवेश के ख़र्च को औसत पर लाने में मदद करता है, SWP आपके पैसे वापस निकालने को एवरेज पर ला देता है. इससे कम रेट पर बेचने का डर ख़त्म हो जाता है.