अपना इन्वेस्टमेंट मैनेज करने के लिए आप म्यूचुअल फ़ंड कंपनियों को फ़ीस देते हैं, इसे ही एक्सपेंस रेशियो कहते हैं.

जैसे आप अपना टैक्स फ़ाइल करने के लिए किसी चार्टर्ड एकाउंटेंट को और घर बनाने के लिए किसी कॉन्ट्रैक्टर को पैसा देते हैं, उसी तरह म्यूचुअल फ़ंड मैनेजर भी आपके निवेश को मैनेज करने की फ़ीस लेते हैं.

म्यूचुअल फ़ंड सेक्टर में इस फ़ीस को 'एक्सपेंस रेशियो' (expense ratio) के नाम से जाना जाता है.

एक्सपेंस रेशियो में वो सभी चार्ज शामिल होते हैं, जो आप किसी फ़ंड हाउस को अदा करते हैं. ये चार्ज इस तरह के होते हैं:

- फ़ंड मैनेजमेंट फ़ीस

- एजेंट का कमीशन

- सेल और एडवरटाइज़िंग से जुड़े ख़र्च आदि

एक्सपेंस रेशियो की परवाह करनी चाहिए?

अगर आपके फ़ंड का एक्सपेंस रेशियो 1.5 फ़ीसदी भी है, तो लॉन्ग-टर्म में आपके रिटर्न पर इसका काफ़ी असर हो सकता है. मान लें, आपने किसी म्यूचुअल फ़ंड में 10 साल के लिए ₹1 लाख निवेश किए, और आपको 15 प्रतिशत की दर से मुनाफ़ा हुआ. 10 साल बाद आपके निवेश की वैल्यू क़रीब ₹4 लाख हो जाएगी. पर अगर हम इसमें 1.5 फ़ीसदी एक्सपेंस रेशियो शामिल कर लें, तो आपका रिटर्न घटकर ₹3.5 लाख हो जाएगा, जो ₹4 लाख के रिटर्न का क़रीब 13 फ़ीसदी है.

तो, बेहतर होगा कि आप लगातार अच्छा प्रदर्शन करने वाले और कम एक्सपेंस रेशियो वाले म्यूचुअल फ़ंड में ही निवेश करें.

ये भी पढ़िए- अगर निवेश करके भूल गए हैं तो ऐसे करें क्लेम

फ़ंड का एक्सपेंस रेशियो कैसे जानें?

अलग-अलग फ़ंड का एक्सपेंस रेशियो अलग होता है. लेकिन ध्यान रखें कि इक्विटी म्यूचुअल फ़ंड का एक्सपेंस रेशियो 2.25 फ़ीसदी से ज़्यादा नहीं हो सकता, जबकि डेट फ़ंड (debt fund) के मामले में ये 2 फ़ीसदी से ज़्यादा नहीं हो सकता है. फिर चाहे, फ़ंड का प्रदर्शन अच्छा हो या ख़राब, ये फ़ीस देनी ही पड़ती है.

किसी फ़ंड का एक्सपेंस रेशियो जानने के लिए, आप संबंधित एसेट मैनेजमेंट कंपनी (AMC) की वेबसाइट पर जाकर चेक कर सकते हैं. या आप धनक वेबसाइट की सर्च बार में फ़ंड का नाम एंटर करके इसे आसानी से चेक कर सकते हैं.

एक्सपेंस रेशियो घटाने का तरीक़ा

जब आप किसी म्यूचुअल फ़ंड में निवेश की तरफ क़दम बढ़ाएंगे, तो पाएंगे कि हर फ़ंड दो तरह का है. एक 'रेगुलर' (regular) होगा, और दूसरा 'डायरेक्ट' (direct).

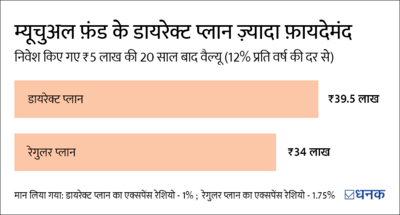

'रेगुलर' म्यूचुअल फ़ंड का एक्सपेंस रेशियो 'डायरेक्ट' फ़ंड की तुलना में ज़्यादा होता है क्योंकि 'रेगुलर' फ़ंड में डिस्ट्रीब्यूटर कमीशन भी लगता है. भले ही प्रतिशत के हिसाब से ये कम लगे, पर लंबे अर्से में आपके परे कॉर्पस पर इसका गहरा असर पड़ता है, यहीी बात आप नीचे दिए ग्राफ़ में भी देख सकते हैं.

इसलिए, अगर आप अपने निवेश ख़ुद मैनेज कर सकते हैं, तो एक्सपेंस रेशियो को काफ़ी कम हो जाएगा और डायरेक्ट प्लान में रहकर आप समय के साथ बढ़िया रिटर्न पा सकते हैं.

कुल-मिलाकर, अपनी मेहनत की कमाई को म्यूचुअल फ़ंड में निवेश करने से पहले, एक्सपेंस रेशियो की जांच ज़रूर करें. पर ये भी याद रखें कि कम एक्सपेंस रेशियो वाले फ़ंड कि अच्छे ही होंगे ये ज़रूरी नहीं है. अच्छे फ़ंड वही हैं जो कम से कम एक्सपेंस में ज़्यादा से ज़्यादा रिटर्न दें.

ये भी पढ़िए- Best SIP for Mutual Funds: 4 स्टेप में बेस्ट फ़ंड चुनें