"बॉटम पर ख़रीदारी और टॉप पर बिकवाली सिर्फ़ दो ही लोग कर सकते हैं, उनमें से एक भगवान है और दूसरा झूठा इंसान है." - विजय केडिया

रिटेल निवेशक हमेशा बाज़ार में निवेश के सही मौक़े की तलाश को लेकर चिंतित रहते हैं. हम इस बहस का अंत चाहते हैं कि सही मौक़े की तलाश की तुलना में बाज़ार में समय ज़्यादा अहम है.

अपनी बात को सही साबित करने के लिए हमने बीते 10 फ़ाइनेंशियल ईयर (FY14-FY23) का BSE सेंसेक्स डेटा लिया. इस अवधि में, 2,476 ऐसे दिन थे जब ट्रेडिंग हुई. अगर, आपने 1 अप्रैल 2013 को निवेश किया होता, और बाज़ार के उतार-चढ़ाव की परवाह किए बग़ैर 31 मार्च 2023 तक बने रहते, तो आपको आराम से सालाना 12.1 फ़ीसदी का रिटर्न मिल जाता.

हालांकि, अगर आपने बाज़ार में सही समय तलाशने यानी अंदाज़ा लगाने की कोशिश की होती और सबसे अच्छा प्रदर्शन करने वाले महज़ 1 फ़ीसदी दिनों (25 दिन) से चूक गए होते, तो आपका रिटर्न सालाना 1.8 फ़ीसदी ही रह जाता. इस लिहाज़ से, महज़ 25 दिन ही आपके पोर्टफ़ोलियो को बना या बिगाड़ सकते थे.

ये भी पढ़िए- जॉन बोगल की वो सलाह जो इंडेक्स फ़ंड फ़ैन आपको नहीं बताते हैं

ऊपर दिए गए उदाहरण से, हम पक्के तौर पर ये नतीजा निकाल सकते हैं कि कमाई करने के लिए बाज़ार में मौक़े की तलाश में रहने या निवेश को बनाए रखने में से क्या ज़रूरी है. साथ ही, मौक़े तलाशने में ग़लती होने से आप अपनी पूंजी भी गंवा सकते हैं.

अपनी बात को सही साबित करने के लिए, हम एक क़दम आगे बढ़े, और देखा कि बाज़ार में लगातार सही समय पर दांव लगाने की स्थिति में आपके साथ क्या होता?

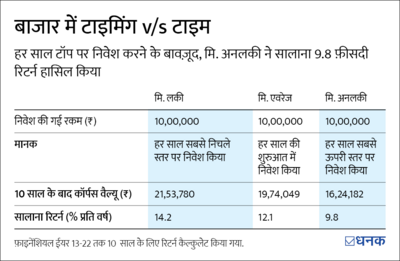

हमने एक बार फिर से, बीते 10 फ़ाइनेंशियल ईयर (FY14-FY23) का BSE सेंसेक्स डेटा लिया. अब तीन लोगों पर विचार करते हैं - मि. लकी (जिन्होंने इसी साल के दौरान, हमेशा मार्केट के बॉटम पर होने पर निवेश किया), मि. एवरेज (जिन्होंने हर साल की किसी ख़ास तारीख़ पर निवेश किया) और मि. अनलकी (जिन्होंने इसी साल के दौरान बाजार के टॉप पर होने के समय निवेश किया).

ये भी पढ़ें- आपको अमीर बना सकता है निवेश

इन तीनों लोगों ने हर साल ₹1,00,000 निवेश किए. यहां इसका नतीजा देखिए:

यह साफ़ है कि मि. लकी को तीनों में सबसे ज़्यादा रिटर्न मिला. चूंकि, उन्होंने हर साल मार्केट के बॉटम पर रहने पर निवेश किया, इसलिए उसने 14.2 फ़ीसदी का दमदार रिटर्न मिला. लेकिन हक़ीक़त में, मि. लकी जितना क़िस्मत वाला होना असंभव है.

दूसरी तरफ़, अगर आपने अपना दिमाग नहीं लगाया होता, और हर फ़ाइनेंशियल ईयर की पहली तारीख को निवेश किया होता, तब भी आपको सालाना 12.1 फ़ीसदी रिटर्न मिल गया होता.

नतीजा, मार्केट की टाइमिंग करना यानी अंदाज़ा लगाना न सिर्फ़ मुश्किल है, बल्कि ग़ैर ज़रूरी भी है. एक निवेशक के तौर पर हमारा लक्ष्य अपने फ़ाइनेंशियल गोल हासिल करना, और पूंजी बनाना है. और, ऐसा लंबे समय के लिए बाज़ार में निवेश बनाए रखकर किया जा सकता है. ऐसा करके, हम मार्केट के सबसे अच्छे प्रदर्शन वाले दिनों से चूक जाने पर भी रिस्क से बच जाते हैं. इसका हमारे पोर्टफ़ोलियो के प्रदर्शन पर अच्छा-ख़ासा असर हो सकता है.

देखिए ये वीडियो- क्या नाती-पोतों को गिफ़्ट कर सकते हैं म्यूचुअल फ़ंड?