National Pension System: सरकार ने हाल में नेशनल पेंशन सिस्टम यानी NPS में सुधार के लिए वित्त सचिव की अगुआई में एक कमेटी बनाई है. इसका उद्देश्य 2004 में पेश की गई इस कॉन्ट्रीब्यूशन स्कीम से जुड़े कर्मचारियों की चिंताओं को दूर करना है. दरअसल, इन दिनों पुरानी पेंशन स्कीम (old pension scheme) को वापस लाने की मांग जोर पकड़ने के कारण यह फैसला किया गया है.

ये कमेटी NPS में सुधार के लिए क्या सिफ़ारिश करती है, वो तो आगे पता चलेगा, लेकिन फिलहाल नेशनल पेंशन सिस्टम से जुड़े फ़ायदों और नुक़सान पर हम आपसे कुछ बातें साझा कर रहे हैं.

NPS का गोल क्या है

NPS का मुख्य उद्देश्य अनुशासन के साथ बचत करना और रिटायरमेंट के बाद पेंशन और पूंजी का इंतज़ाम करना है. ये PFRDA द्वारा नियंत्रित एक योगदान (contribution) आधारित स्कीम है, जिसमें रिटायरमेंट तक निवेश करना होता है. और रिटायरमेंट पर आप कॉर्पस का एक हिस्सा एक बार में निकाल सकते हैं और बाक़ी के हिस्से की पेंशन एन्युटी लेनी ज़रूरी होती है.

कितने तरह के हैं NPS अकाउंट

NPS में निवेश के लिए 3 विकल्प हैं...

NPS Tier I: ये एक मैंडेटरी पेंशन अकाउंट है, जिससे 60 साल की उम्र से पहले पैसा नहीं निकाल सकते और इस पर टैक्स छूट भी हासिल है.

इसमें अगर कुछ शर्तों के तहत आप 60 की उम्र से पहले पैसा निकालते हैं, तो आपको 80 फ़ीसदी कॉर्पस से एन्युटी ख़रीदनी होगी. आप 20 फ़ीसदी कॉर्पस निकाल सकते हैं, लेकिन आपको अपने इनकम टैक्स स्लैब के आधार पर टैक्स चुकाना होगा.

60 साल में रिटायर होने पर NPS से निकाला गया 60 फ़ीसदी पैसा टैक्स फ़्री होगा और बाकी रक़म से आपको एन्युटी लेनी होगी. हालांकि, कुल कॉर्पस 5 लाख रुपये से ज़्यादा नहीं होने की स्थिति में आपको कोई एन्युटी नहीं ख़ऱीदनी होगी.

Tier II - Regular: ये वॉलेंटरी विदड्रॉल सेविंग (स्वैछिक बचत खाता) अकाउंट है, जिससे किसी भी समय पैसा निकाला जा सकता है. इसमें टैक्स का कोई फ़ायदा नहीं है.

Tier II - TTS: ये स्कीम सिर्फ़ केंद्र सरकार के कर्मचारियों के लिए ही उपलब्ध है.

NPS Tier I में दो ऑप्शन हैं

NPS Tier I की मिसाल लें तो इसमें दो विकल्प हैं- ऑटो च्वॉइस (auto choice) और एक्टिव च्वॉइस (active choice).

ऑटो च्वॉइसः इसमें इन्वेस्टर की उम्र के आधार पर आपके फंड को खुद ही इक्विटी और फ़िक्स्ड इनकम यानी डेट, कॉर्पोरेट बॉन्ड आदि में एलोकेट कर दिया जाता है. इसे 35 की उम्र तक एग्रेसिव लाइफ़ साइकिल फंड (LC75), मॉडरेट लाइफ़ साइकिल फंड (LC50) और कंज़रवेटिव लाइफ़ साइकिल फंड (LC25) में क्रमशः 75, 50 और 25 फ़ीसदी के अधिकतम इक्विटी एलोकेशन तक और बांट दिया जाता है. इसके बाद, आने वाले हर साल में इक्विटी एलोकेशन घटता जाता है.

एक्टिव च्वॉइसः इसमें इनवेस्टर के पास इक्विटी और फ़िक्स्ड इनकम के बीच एलोकेशन तय करने की आज़ादी होती है. 50 की उम्र तक का इन्वेस्टर इक्विटी में अधिकतम 75 फ़ीसदी तक एलोकेशन कर सकता है.

कैसे तैयार करें बड़ा कॉर्पस

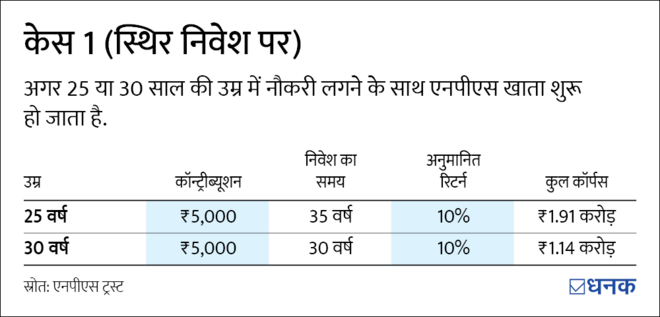

केस 1

मान लीजिए, रितेश की 25 साल की उम्र में नौकरी लगी और उसने शुरुआत में ही NPS का ऑप्शन चुन लिया. अगर रितेश की सैलरी से 2,500 रुपये NPS कॉन्ट्रीब्यूशन के तौर पर कटने लगे, और इसमें एम्प्लॉयर के 2,500 रुपये जोड़ लिए जाएं, तो यह रक़म 5,000 रुपये महीने की हो जाती है.

अगर रितेश 60 साल की उम्र तक कॉन्ट्रीब्यूशन का ऑप्शन चुनता है, तो वो 35 साल तक पैसा जमा करेगा. ऐसे में अगर निवेश पर सालाना रिटर्न 10 फ़ीसदी मान लें, तो रितेश के पास रिटायरमेंट के समय 1.91 करोड़ रुपये का कॉर्पस तैयार हो जाएगा. इस तरह से, 60 साल के होने पर रितेश के पास इस पैसे का 60 फ़ीसदी, यानी 1.15 करोड़ रुपये एकमुश्त लेने की सुविधा होगी और 76 लाख रुपये की एन्युटी लेनी होगी.

हालांकि, रितेश के पास NPS Tier I के एक्टिव च्वॉइस ऑप्शन के तहत 60 साल की उम्र तक इक्विटी में 75 फ़ीसदी तक निवेश करने का ऑप्शन है. अगर वो ऐसा करता है तो रिटर्न खासा बढ़ सकता है.

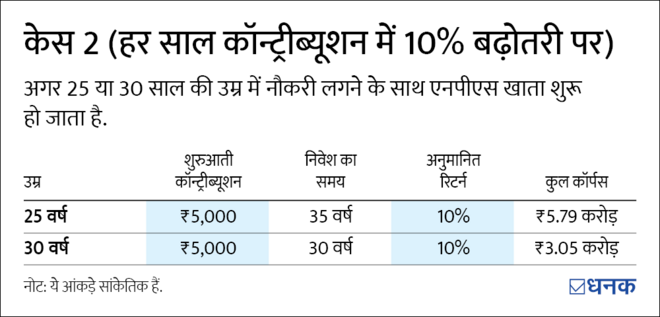

केस 2

नौकरी शुरू होने के साथ अगर मान लें कि रितेश की सैलरी बढ़ेगी. ऐसे में अगर रितेश हर साल एनपीएस में निवेश बढ़ाता रहे तो वह रिटायरमेंट के समय खासा बड़ा कॉर्पस तैयार कर सकता है. अगर मान लें कि रितेश और उसके एम्प्लॉयर ने हर साल 10 फ़ीसदी निवेश बढ़ाया.

NPS के फ़ायदे

- NPS के ज़रिये आपके पास इक्विटी में ज़्यादा एलोकेशन से लंबी अवधि में दमदार रिटर्न हासिल करने का ऑप्शन है. ओल्ड पेंशन सिस्टम में एम्प्लॉइज के पास यह ऑपशन नहीं होता था.

- अगर आप कम उम्र में NPS का विकल्प चुनते हैं, तो रिटायरमेंट के लिए आप एक बड़ा कॉर्पस तैयार कर सकते हैं.

- ये उन कंज़रवेटिव इन्वेस्टर्स के लिए सही है, जो अपना रिटायरमेंट कॉर्पस तैयार करना चाहते हैं और सेक्शन 80CCD के तहत टैक्स में छूट पाना चाहते हैं.

NPS की सीमाएं

- इसकी सबसे बड़ी कमी यही है कि इसमें लिक्विडिटी का अभाव है. यानी आप जब चाहें इसमें से पैसा नहीं निकाल सकते.

- रिटायरमेंट के समय आपके लिए 40 फ़ीसदी पैसा एन्युटी में लगाना जरूरी है.

- ऐसे इन्वेस्टर्स के लिए सही नहीं हैं, जो इक्विटी म्यूचुअल फंड्स में ज़्यादा निवेश कर रिस्क उठा सकते हैं. इनमें लंबे समय में बेहतर रिटर्न मिल सकता है.