Dividend Paying Stocks: जॉन डी रॉकफेलर ने एक बार कहा था, "आप जानते हैं, मुझे किस बात से खुशी मिलती है? जब मुझे डिविडेंड मिलता है."

डिविडेंड के प्रति चाहत के मामले में सभी इन्वेस्टर्स के विचार लगभग एक जैसे ही होते हैं और कई के पोर्टफ़ोलियो में ज़्यादातर कंपनियां भारी डिविडेंड देने वाली होती हैं. हालांकि, आम तौर पर माना जाता है कि ऐसी कंपनियां ज्यादा डिविडेंड देती हैं जिनमें ज़्यादा ग्रोथ की संभावनाएं कम होती हैं. और जो कंपनियां नियमित रूप से डिविडेंड नहीं देती हैं, वे आगे ज़्यादा ग्रोथ की उम्मीदों के चलते ऐसा करती हैं.

भले ही यह बात काफी हद तक सही है, लेकिन इस तथ्य को भी ख़ारिज नहीं किया जा सकता कि लगातार डिविडेंड देने से कंपनी की वित्तीय सेहत ज़हिर होती है.

ज़ाहिर तौर पर लगातार डिविडेंड देने के लिए, कंपनी के पास अपने बहीखातों में कैश होना चाहिए. इसलिए, यदि एक कंपनी नियमित रूप से भारी भरकम डिविडेंड दे रही है तो इन्वेस्टर्स आसानी से इस बात पर यकीन कर सकते हैं कि कंपनी मुनाफ़ा कमा रही है.

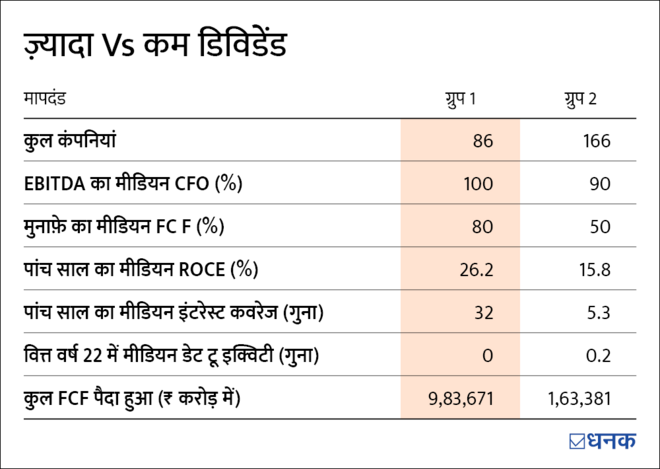

आइए, इस बात को सही साबित करने के लिए एक सामान्य अभ्यास करते हैं. हम BSE 500 इंडेक्स को लेते हैं और इसे दो ग्रुप में बांटते हैं यानी ग्रुप 1 और ग्रुप 2.

ग्रुप 1 में उन कंपनियों को शामिल करते हैं, जिनका डिविडेंड पेआउट रेश्यो बीते पांच साल के दौरान हर साल कम से कम 25 फ़ीसदी रहा है. दूसरे शब्दों में कहें तो उन्होंने इस दौरान हर साल अपनी अर्निंग्स का कम से कम 25 फ़ीसदी डिविडेंड के रूप में अपने शेयरहोल्डर्स को दिया था. ग्रुप 2 इसका बिल्कुल उल्टा है. बीते पांच साल के दौरान एक भी साल में इन कंपनियों का डिविडेंड पेआउट रेशियो 25 फ़ीसदी नहीं रहा.

इन दो समूहों की कंपनियों की तुलना करने का हमारा उद्देश्य उनकी अर्निंग्स को कैश में तब्दील करने की क्षमता पर गौर करना है.

कैसी तस्वीर पेश करता है डिविडेंड

प्रॉफ़िट यानी EBITDA को कैश फ्लो (CFO; कैश फ्लो फ्रॉम ऑपरेशन) में तब्दील करने के लिहाज़ से ग्रुप 1 खासा उत्साहित करने वाला रहा. EBITDA की तुलना में उनका पांच साल का औसत CFO 100 फ़ीसदी रहा था. इस लिहाज़ से अगर हम ग्रुप 1 की सभी कंपनियों को एक एंटिटी मान लें तो एंटिटी अपने पूरे मुनाफ़े को कैश में बदलने में सक्षम थीं.

वहीं, अलग-अलग आंकड़ों को देखें तो EBITDA की तुलना में 90 फ़ीसदी कंपनियों का पांच साल का औसत CFO 80 फ़ीसदी से ज़्यादा है. अब इसकी तुलना ग्रुप 2 से करें तो सिर्फ 67 फ़ीसदी कंपनियों का औसत CFO 80 फ़ीसदी है. स्पष्ट रूप से, ज्यादा डिविडेंड देने और कंपनी के EBITDA को CFO में तब्दील करने की क्षमता के बीच संबंध है.

लेकिन क़र्ज़ का क्या? EBITDA में क़र्ज़ को शामिल नहीं किया जाता और यदि ग्रुप की कंपनियों पर भारी भरकम क़र्ज़ हो तो क्या?

यहां तक कि शुद्ध मुनाफ़े को मुक्त कैश फ्लो (जो परिचालन व्यय, पूंजीगत व्यय के बाद बची नकदी होती है.) में तब्दील करने के लिहाज़ से, ग्रुप 1 की कंपनियों को बढ़त हासिल होती है.

ग्रुप 1 की कंपनियों का शुद्ध मुनाफ़े में से फ्री कैश फ्लो (FCF) 80 फीसदी है। इसके विपरीत ग्रुप 2 की कंपनियों का FCF महज़ 50 फ़ीसदी है.

इससे नतीजा निकाला जा सकता है कि नियमित रूप से डिविडेंड नहीं देने वाली कंपनियों की तुलना में लगातार और ज्यादा डिविडेंड देने वाली कंपनियां (ग्रुप 1) अपनी अर्निंग्स को कैश में तब्दील करने के लिहाज़ से खासी बेहतर स्थिति में होती हैं।

कैश से मिलते हैं ये फ़ायदे भी

इस प्रकार, हमारा दावा सही है। ज़्यादा डिविडेंड देने वाली कंपनियां अपने मुनाफ़े को कैश में बदलने के लिए बेहतर स्थिति में होती हैं। हालांकि, बात यहीं पर खत्म नहीं होती है।

हमने यह भी पाया कि ग्रुप 1 की कंपनियों का बेहतर औसत ROCE रहा है! इसके अलावा, ग्रुप 1 की सभी कंपनियों का पांच साल का औसत इंटरेस्ट कवरेज रेश्यो दोगुने से ज्यादा रहा। इंटरेस्ट कवरेज रेश्यो से कंपनी की क़र्ज़ चुकाने की क्षमता का अंदाजा लगाया जाता है। इसके विपरीत, ग्रुप 2 की सिर्फ 77 फ़ीसदी कंपनियां ऐसे आंकड़ों का दावा कर सकती हैं।

बहरहाल, यह कहना सही है कि डिविडेंड का ज़्यादा भुगतान कंपनी की पूंजीगत दक्षता और इंटरेस्ट कवरेज के लिए एक अच्छा संकेत है।

क्या कम डिविडेंड देने वाली कंपनियों में निवेश करना सही नहीं?

नहीं, ऐसा बिल्कुल नहीं है। हमने पहले ही बता चुके हैं कि कंपनियां भविष्य में ग्रोथ के लिए कैश बचाकर रखना चाहती हैं।

हमने ग्रुप 2 में ऐसी कई कंपनियां देखीं, जिन्हें वेल्थ क्रिएटर कहा जाता है। ग्रोथ के लिए कैश की जरूरत होती है। अक्सर ग्रोथ के चरण से गुजर रहीं कंपनियां कोई डिविडेंड नहीं देती हैं और कई साल तक उनका फ्री कैश फ्लो निगेटिव रहता है।

हम यहां ज़्यादा डिविडेंड पेमेंट और कंपनी की वित्तीय सेहत के बीच के संबंध को दिखाना चाहते हैं। इस दौर में कई कंपनियां अपने घाटे को एडजस्टेड EBITDA जैसी तिकड़मों के पीछे छिपाती रही हैं। इसलिए, इन्वेस्टर्स को एक अच्छी वित्तीय सेहत वाली कंपनी से जुड़े वास्तविक संकेतों के बारे में बताना जरूरी हो जाता है। उन्हें याद रखना चाहिए कि डिविडेंड ऐसा ही एक संकेत है।