53 साल के अतिन एक प्राइवेट बैंक में ब्रांच मैनेजर हैं. उन्होंने 2014 में उस वक़्त बन रहे एक घर में निवेश किया था. सौभाग्य से, घर की क़ीमत काफ़ी ज़्यादा बढ़ चुकी है, और अतिन अब उसे ₹35 लाख के फ़ायदे (टैक्सेबल) के साथ बेचना चाहते हैं. अतिन जानना चाहते हैं कि वो इसमें टैक्स कैसे बचा सकते हैं, और क्या उन्हें इस मुनाफ़े का इस्तेमाल करके दूसरे घर में निवेश करना चाहिए.

घर बेचने के बाद टैक्स बचाने के दो तरीक़े

इन दो तरीक़ों के बारे में जानने से पहले, आइए जानें कि अतिन पर किस तरह का टैक्स लगाया जाएगा. अतिन के मामले में, टैक्सेबल प्रॉफ़िट - जो कि ₹35 लाख है - कैपिटल गेन के तहत आएगा. कम से कम दो साल के बाद बेची गई कोई भी संपत्ति लॉन्ग-टर्म कैपिटल गेन के तहत आती है, जिस पर 20 फ़ीसदी के फ्लैट रेट के हिसाब से टैक्स लगाया जाता है, जिसका मतलब है कि अतिन को ₹7 लाख का टैक्स देना होगा.

हालांकि, आयकर कानून आपको अपनी टैक्स देनदारी कम करने के लिए कुछ डिडक्शन्स क्लेम करने का मौक़ा देता है. ये क़ारगर विकल्प कुछ इस प्रकार हैं:

क्या अतिन को दूसरा घर ख़रीदना चाहिए?

-

अतिन भाग्यशाली थे कि पिछले आठ साल में उनकी संपत्ति की क़ीमत लगातार बढ़ी. लेकिन ज़रूरी नहीं कि ऐसा हर बार हो. रियल एस्टेट निवेश अनुमान पर आधारित होता है.

-

इसके अलावा, किरायेदार ढूंढने और मेंटेनेंस जैसी चीज़ों का ध्यान देना पड़ता है और इसमें एक्स्ट्रा कॉस्ट लगती है.

-

आवासीय घर पर एवरेज रेंटल यील्ड आम तौर पर कम होती है और 2-3 फ़ीसदी के आसपास होती है, जो कि महंगाई दर से भी कम है.

- जब तक कि अतिन को कोई बेहतरीन लोकेशन या प्रॉपर्टी न मिल जाए, उन्हें दूसरे घर में निवेश करने से बचना चाहिए.

पहला विकल्प: दूसरा घर ख़रीदना

| इनकम टैक्स एक्ट, 1961 का सेक्शन | 54 |

|---|---|

| क्या किया जा सकता है | अतिन मुनाफ़े का इस्तेमाल दूसरी आवासीय संपत्ति ख़रीदने के लिए कर सकता है. |

| डिडक्शन राशि | अगर नए घर की कॉस्ट मुनाफ़े से कम है (अतिन के मामले में ₹35 लाख), तो अंतर राशि पर 20% टैक्स लगाया जाएगा. |

| समयसीमा |

अतिन को नया घर ख़रीदना होगा:

क. पुरानी संपत्ति बेचने से एक साल पहले या ख. पुराना घर बेचने के बाद से दो साल के अंदर अगर वो एक प्लॉट ख़रीदता है और उस पर नए सिरे से निर्माण कराता है, तो ये निर्माण पुराना घर बेचने के बाद से तीन साल के अंदर पूरा हो जाना चाहिए. ध्यान दें: इस टैक्स संबंधी फ़ायदे के लिए, नया घर ख़रीदने के बाद तीन साल तक इसे बेचने से बचें. |

| एक्सेप्शन |

अगर मुनाफ़ा ₹2 करोड़ से ज़्यादा न हो (जैसा कि अतिन के मामले में), तो दो घर ख़रीदने पर डिडक्शन क्लेम किया जा सकता है.

हालांकि, इस एक्सेप्शन का फ़ायदा सिर्फ एक ही बार उठाया जा सकता है. |

| टैक्स डिडक्शन कैसे क्लेम करें |

स्टेप 1: पब्लिक सेक्टर बैंक में 'कैपिटल गेन एकाउंट' खोलें.

नोट: घर बेचने या टैक्स रिटर्न फ़ाइल करने (31 जुलाई), जो भी पहले हो, के 12 महीने के अंदर एकाउंट खोलें. स्टेप 2: मुनाफ़े को एकाउंट में जमा करें. स्टेप 3: अपने टैक्स रिटर्न में नए घर की ख़रीद का उल्लेख करें. |

ये भी पढ़िए- क्या प्रॉपर्टी बेचकर मिले पैसे को कैपिटल गेन बॉन्ड में निवेश करना सही है?

क्या अतिन को कैपिटल गेन बॉन्ड में निवेश करना चाहिए?

-

कैपिटल गेन बॉन्ड का सालाना रिटर्न 5 फ़ीसदी होता है, जो कि महंगाई दर से भी कम है.

-

अतिन सबसे ऊंचे टैक्स ब्रैकेट में आते हैं, जिससे ये रिटर्न और भी कम हो जाएगा. इसका मतलब, उनका पोस्ट-टैक्स रिटर्न 3.5 फ़ीसदी से भी कम हो जाएगा.

-

हालांकि, ये बॉन्ड्स पूंजी की सुरक्षा और रिटर्न की गारंटी देते हैं.

- अतिन को इनमें तभी निवेश करना चाहिए अगर वो ₹7 लाख के लॉन्ग-टर्म कैपिटल गेन टैक्स की बचत करना चाहते हैं.

दूसरा विकल्प: कैपिटल गेन बॉन्ड्स में निवेश करना

| इनकम टैक्स एक्ट, 1961 का सेक्शन | 54EC |

|---|---|

| कैपिटल गेन बॉन्ड्स क्या हैं |

ये बॉन्ड्स, रूरल इलेक्ट्रिफिकेशन कॉर्पोरेशन (REC) और पावर फाइनेंस कॉर्पोरेशन (PFC) जैसी सरकार-समर्थित बुनियादी ढांचा कंपनियों द्वारा जारी किए गए फ़िक्स-इनकम इंस्ट्रूमेंट्स होते हैं. *लॉक-इन अवधि: 5 साल *सालाना रिटर्न दर: 5% *ब्याज़ के फ़ायदे को टैक्सेबल इनकम में जोड़ा जाता है और लागू स्लैब के हिसाब से टैक्स लगाया जाता है. |

| डिडक्शन राशि | *₹50 लाख या प्रॉफ़िट राशि, जो भी कम हो. |

| समयसीमा | अतिन को पुराना घर बेचने के बाद से छह महीने के अंदर इन बॉन्ड्स में निवेश करना होगा. |

| एक्सेप्शन | -- |

| टैक्स डिडक्शन कैसे क्लेम करें |

टैक्स डिडक्शन कैसे क्लेम करें स्टेप 1: स्टॉकहोल्डिंग कॉर्पोरेशन की वेबसाइट पर जाएं. या HDFC सिक्योरिटीज़, ICICI सिक्योरिटीज़ जैसे ब्रोकर से संपर्क करें. स्टेप 2: टैक्स रिटर्न फ़ाइल करते वक़्त निवेश का उल्लेख करें. |

क्या कोई बेहतर विकल्प है?

ये अतिन पर निर्भर करता है कि क्या वो धैर्य के साथ पांच साल से ज़्यादा वक़्त तक निवेश में बने रह सकते हैं. अगर वो ये कर सकता है, तो हमारा सुझाव है:

-

टैक्स भरें (जो भी बनता हो).

और बची हुई राशि को इनमें निवेश करें: - बची हुई राशि को अगले 18-24 महीनों के दौरान सिलसिलेवार तरीक़े ( SIP या STP ) से निवेश करें. कृपया पूरी राशि एक बार में निवेश न करें.

एग्रेसिव हाइब्रिड और फ्लेक्सी-कैप ही क्यों?

-

एग्रेसिव हाइब्रिड और फ्लेक्सी-कैप फ़ंड्स दोनों में, कैपिटल गेन बॉन्ड्स या आवासीय संपत्ति की तुलना में बहुत ज़्यादा रिटर्न देने की क्षमता होती है.

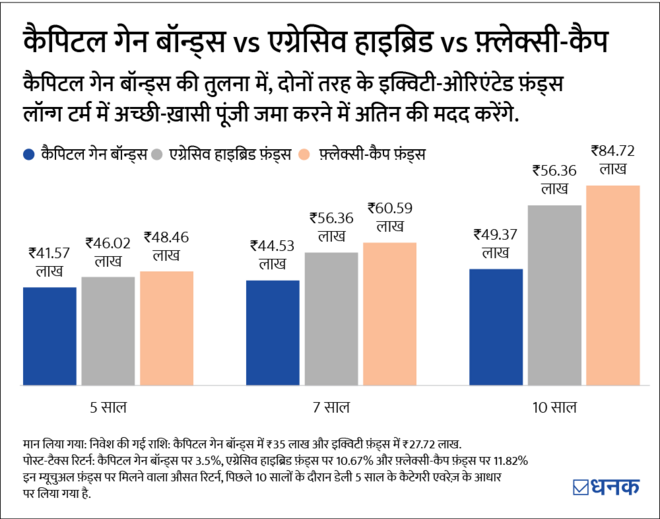

अतिन न सिर्फ़ चुकाए गए टैक्स (उनके मामले में ₹7 लाख) की भरपाई कर सकते हैं, बल्कि लॉन्ग टर्म में अच्छी-ख़ासी पूंजी भी जमा कर सकते हैं. - आइए, हमारे सुझाव के पक्ष में डेटा पर नज़र डालें. अगर आप ग्राफ़ देखें, तो हमने इस चीज़ की तुलना की है कि अगले 5, 7 और 10 सालों में अतिन तीन अलग-अलग पोस्ट-टैक्स रिटर्न के हिसाब से कितनी पूंजी जमा कर लेंगे:

- दोनों तरह के म्यूचुअल फ़ंड विनर साबित होंगे. आप देख सकते हैं कि ₹7 लाख का टैक्स चुकाने के बाद भी, अतिन के लिए दोनों म्यूचुअल फ़ंड्स में से किसी में भी निवेश करना बेहतर साबित होगा.

ये भी पढ़िए- Tax से छूट दिलाता है 54 EC बॉन्ड