Investing for Youth: राघव 26 साल के हैं. करीब डेढ़ साल पहले राघव ने एक IT कंपनी में जॉब शुरू की है. उनकी सैलरी ₹34,000 है. अभी उनके पास सिर्फ़ ₹20,000 की सेविंग है. ऐसा तब है, जब वो अपने माता-पिता के साथ रहते हैं और उनके पास कोई बड़ी ज़िम्मेदारी भी नहीं है. राघव आए दिन कैफे़ जाते हैं. शहर में कोई भी नया कैफे़ खुलता है तो वो वहां ज़रूर जाते हैं. इसके अलावा, राघव को अपने फ्रेंड्स के साथ कंसर्ट में और मूवी देखने जाना भी पसंद है. उन्होंने जॉब शुरू करने के बाद दो बड़ी ख़रीदारी की हैं - एक मोटरसाइकिल और एक आईफोन. अब वो चाहते हैं कि हम उन्हें बचत शुरू करने और पैसे को मैनेज करने के बारे में गाइड करें. राघव ने ख़ासतौर से बताया है कि उन्हें नई-नई जगहों पर जाना काफ़ी पसंद है. हम राघव के लिए कुछ सिंपल स्टेप बता रहे हैं, जिससे वो अपनी बचत और निवेश का सफ़र शुरू कर सकते हैं.

बजट बनाएं

- हर महीने का बजट बनाने पर कुछ समय लगाएं.

- मंथली ख़र्च ₹10,000 से ₹12,000 तक सीमित करें.

- ज़रूरतों और इच्छाओं का फ़र्क़ समझें. ज़रूरतें वो होती हैं, जिन्हें लेकर आप समझौता नहीं कर सकते हैं. वहीं, इच्छा का मतलब है, जिन पर आपको ख़र्च करना पसंद तो होगा लेकिन ये ज़रूरी नहीं होंगी.

ये भी पढ़िए- Mutual Funds: नए निवेशक कैसे चुनें बेस्ट फ़ंड?

बचत और निवेश शुरू करें

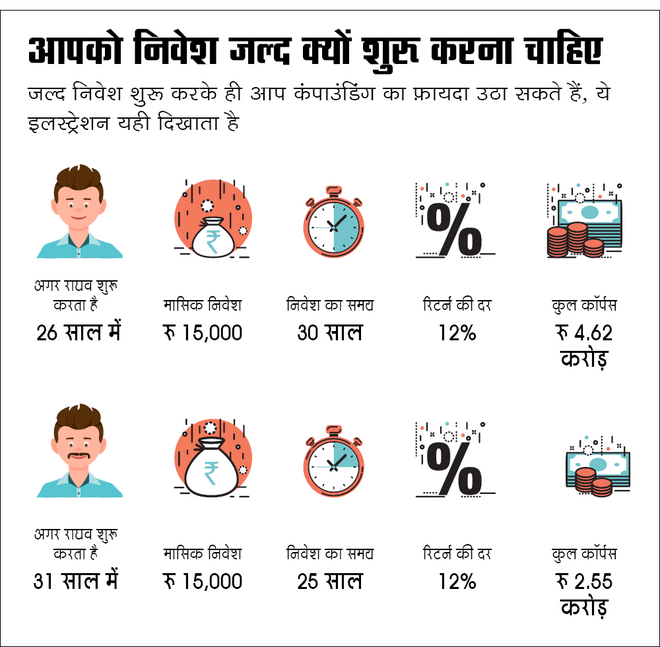

- बचत और निवेश जल्द शुरू करके राघव कम समय में बड़ा फ़ंड इकट्ठा कर सकते हैं.

- पांच साल से कम समय, यानी शॉर्ट-टर्म और पांच साल से ज़्यादा समय, के यानी लॉन्ग-टर्म गोल के बारे में सोचें.

- शॉर्ट-टर्म गोल जैसे नया मोबाइल लेने के लिए अल्ट्रा-शॉर्ट ड्यूरेशन फ़ंड या शॉर्ट-ड्यूरेशन फ़ंड में निवेश करें.

अल्ट्रा शॉर्ट ड्यूरेशन फ़ंड क्यों?

Ultra Short Term Funds: अल्ट्रा शॉर्ट ड्यूरेशन फ़ंड FD जैसा रिटर्न देते हैं. लेकिन इन फ़ंड्स से मिलने वाले रिटर्न पर आपको तब तक टैक्स नहीं देना होता, जब तक आप इसे बेचते नहीं हैं. वहीं, FD पर मिलने वाला इंटरेस्ट आपकी इनकम में जोड़ा जाता है और आपको अपने टैक्स स्लैब के हिसाब से टैक्स देना होता है. अगर आप तीन साल के बाद इन फ़ंड्स को बेचते भी हैं, तो आपको इंडेक्सेशन बेनिफ़िट मिलता है. इससे आपकी टैक्स की देनदारी घट जाती है. इंडेक्सेशन बेनिफ़िट का मतलब है, कुल रिटर्न या मुनाफ़े को महंगाई से एडजस्ट करने के बाद बचे मुनाफ़े या रिटर्न पर ही आपको टैक्स देना होता है. जैसे - महंगाई अगर 7 फ़ीसदी है और आपको रिटर्न 12 फ़ीसदी मिला, तो आपको टैक्स 5 फ़ीसदी पर ही देना होगा. इसे ही इंडेक्सेशन बेनिफ़िट कहते हैं.

लंबे समय के गोल के लिए राघव को दो टॉप रेटिंग वाले अग्रेसिव हाइब्रिड फ़ंड में हर महीने ₹15,000 की SIP शुरू करनी चाहिए. इस रक़म को लॉन्ग-टर्म गोल, जैसे रिटायरमेंट के लिए रखना चाहिए.

ये भी पढ़िए- Mutual Funds: बंपर रिटर्न के लिए कैसे करें निवेश की शुरुआत?

अग्रेसिव हाइब्रिड फ़ंड क्यों?

Aggressive Hybrid Mutual Funds: अग्रेसिव हाइब्रिड फ़ंड रक़म का 65-80 फ़ीसदी इक्विटी में और बाकी रक़म डेट में निवेश करता है. रक़म का छोटा हिस्सा डेट (debt) में रहने से इक्विटी (equity) के तेज़ उतार-चढ़ाव को थोड़ी स्थिरता मिलती है. ऐसे में, ये नए निवेशक के लिए बेहतर विकल्प है.

क़र्ज से बचें

राघव ने हाल में उस बैंक से क्रेडिट कार्ड ख़रीदा है, जहां उनका सैलरी अकाउंट है. राघव को क्रेडिट कार्ड एक्स्ट्रा चार्ज के बिना मिला है लेकिन उनको इन बातों का ध्यान रखना चाहिए.

- बैंक आमतौर पर क्रेडिट कार्ड पर 30 से 36 फ़ीसदी की रेंज में ब्याज लेते हैं.

- ज़्यादा लागत होने की वजह से आपको क्रेडिट कार्ड EMI से बचना चाहिए.

- नो-कॉस्ट EMI में भी छिपा हुआ प्रोसेसिंग चार्ज होता है.

- आपको अपने मंथली बजट पर बने रहना चाहिए, भले ही आपके क्रेडिट कार्ड की लिमिट कुछ भी हो.

ट्रैवलिंग फ़ंड बनाएं

- अपना ट्रैवलिंग का शौक पूरा करने के लिए राघव को ये कदम उठाने चाहिए.

- राघव को हर माह ₹4,000 एक अच्छे लिक्विड फ़ंड में निवेश करना चाहिए. इस तरह से वे हर साल ट्रैवलिंग के लिए लगभग ₹50,000 जुटा पाएंगे.

लिक्विड फ़ंड क्यों?

Liquid Funds: लिक्विड फ़ंड बैंक FD से थोड़ा ज़्यादा रिटर्न दे सकते हैं. और इनमें निवेश करते हुए आपको लिक्विडिटी से भी समझौता नहीं करना पड़ता है. लिक्विड फंड में निवेश करते हुए आपको ये चिंता करने की ज़रूरत नहीं है कि आपको एक तय समय तक रक़म निवेश में बनाए ही रखना है. ज़रूरत पड़ने पर आप कभी भी पैसा निकाल सकते हैं. आमतौर पर एक या दो वर्किंग-डे में पैसा आपके अकाउंट में आ जाता है.

इमरजेंसी फ़ंड ज़रूरी

कम-से-कम अपने छह माह के ख़र्च के लायक़ रक़म के बराबर इमरजेंसी कॉर्पस बनाएं. आधी रक़म स्वीप इन FD और आधी रकम लिक्विड फ़ंड में रखें.

लाइफ़ इन्श्योरेंस

Life Insurance: जब भी कोई आप पर पैसों के लिए निर्भर हो जाए तो टर्म प्लान (term insurance plan) ख़रीदें.

हेल्थ इन्श्योरेंस

Health Insurance: ज़रूरतें पूरी करने के लायक़ हेल्थ इन्श्योरेंस प्लान ख़रीदें, भले ही कंपनी की ओर से आपको हेल्थ इन्श्योरेंस कवर मिला हुआ है.

ये भी पढ़िए- डेली, मंथली या वीकली! कौन सी SIP देगी बेस्ट रिटर्न