चालीस पार होते ही अपनी बचत और निवेश को लेकर सचेत हो जाना चाहिए. क्योंकि ये जिंदगी का वो समय है जब रिटायरमेंट के प्लान को चेक और सुधार आसानी से करने का कुछ समय होता है.

इसी को लेकर यहां हम कुछ चेक प्वाइंट दे रहे हैं, जिनके ज़रिए आप अपनी वित्तीय सेहत की जांच कर सकते हैं और ज़रूरत पड़ने पर दुरुस्त भी कर सकते हैं.

अब तक रिटायरमेंट के लिए क्या किया?

अगर आपने रिटायरमेंट के बाद की ज़रूरतों के लिए बचत अभी तक शुरू नहीं की है, तो अब शुरू कर दीजिए. अभी आपके पास 15-20 साल और हैं. आप अब भी कुछ कोशिशों से रिटायरमेंट के लिए अच्छी-ख़ासी रक़म जमा कर सकते हैं, और अपना रिटायरमेंट चिंताओं से आज़ादी रह कर बिता सकते हैं.

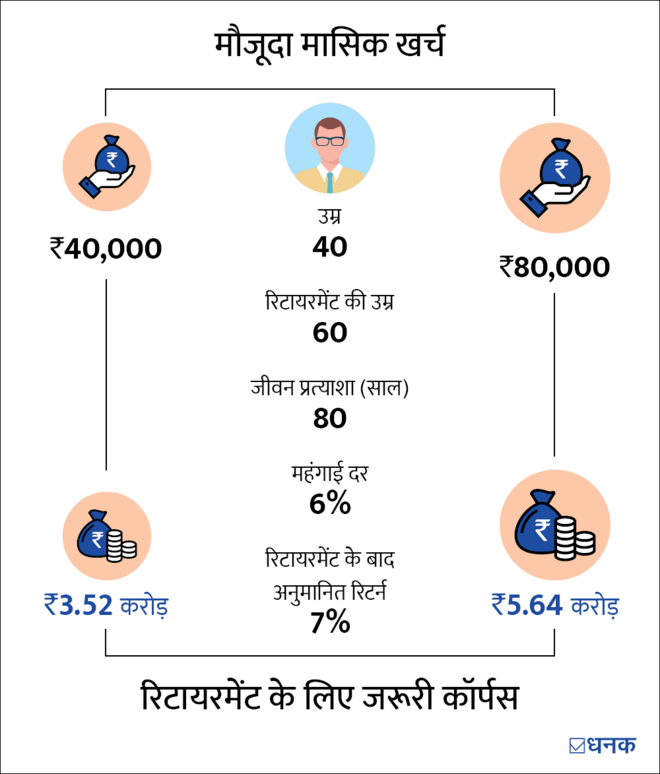

अगर आप रिटायरमेंट के लिए पहले से बचत और निवेश कर रहे हैं, तो यही वक़्त है कि आप एक बार पीछे मुड़े कर देखें, और ख़ुद से पूछें कि क्या आप सही रास्ते पर हैं? यानी, क्या आप रिटायरमेंट तक ज़रूरत के लायक़ रक़म जमा कर पाएंगे? सही रक़म क्या होगी ये तय करने का एक आसान तरीक़ा है कि अगर आज आप का महीने का ख़र्च ₹60,000 है, तो 6 प्रतिशत सालाना की महंगाई दर के हिसाब से कैलकुलेट करने पर पता चल जाएगा कि आज रिटायरमेंट के बाद की ज़रूरतों के लिए सही रक़म क्या होगी.

रिटायरमेंट के बाद ₹50,000 से ₹80,000 पाने के लिए

इस स्टेज पर अगर आपको लगता है कि मौजूदा रफ़्तार से आप उस रक़म तक नहीं पहुंच पाएंगे जो रिटायरमेंट के बाद की ज़रूरतों के लिए आपने तय की है, तो आपको इक्विटी में एलोकेशन बढ़ा देना चाहिए या निवेश की रक़म भी बढ़ा सकते हैं.

अपने संपत्ति का ब्यौरा चेक करें

इस उम्र में अपनी कुल संपत्ति का कैलकुलेशन करना चाहिए. आप अपनी कुल एसेट से देनदारियां घटा कर ऐसा कर सकते हैं.

आपकी पूंजी

1. कैश - आपके पास रखा कैश, सेविंग अकाउंट और लिक्विड फ़ंड में जमा रक़म

2. निवेश - म्यूचुअल फ़ंड, बैंक FD, PPF, बॉन्ड, स्टॉक्स आदि में निवेश

3. प्रॉपर्टी - ज़मीन, घर, कार

4. क़ीमती वस्तुएं - ज्वैलरी, महंगी पेंटिंग, कलेक्शन

आपकी देनदारियां

1. क्रेडिट कार्ड बकाया

1. लोन की बक़ाया रक़म

2. बक़ाया टैक्स

आदर्श तो ये होगा कि आपके एसेट, आपकी लायबिलिटी से ज्यादा होने चाहिए. हालांकि अगर आपने अपनी क्षमता से ज़्यादा कर्ज़ लिया है, तो भी आपकी नेट-वर्थ नेगेटिव हो सकती है.

अब आप अपनी सालाना इनकम से सारे ख़र्च घटा दीजिए. इससे पता चलेगा कि आप अपनी नेट-वर्थ में हर साल कुछ जोड़ रहे हैं या नहीं. अपनी नेट-वर्थ जानने से आपको एक संकेत मिल जाता है कि बीते समय में आपने जो भी वित्तीय फ़ैसले लिए हैं, वो कितने क़ारगर हैं, और आप सही दिशा में जा रहे हैं या नहीं.

रिस्क को पहचानें

अगर परिवार का कमाने वाले सदस्य का असमय निधन हो जाता है तो ये इनकम का नुक़सान है. क्योंकि अगर मेंबर जीवित रहता तो मासिक सैलरी आती. और उसके रिटायरमेंट तक सैलरी बढ़ती रहती. ये सैलरी परिवार की ज़रूरतों पर ख़र्च होती, और सैलरी का एक हिस्सा फ़ाइनेंशियल गोल पूरा करने के लिए निवेश किया जाता.

ऐसे में आपको मोटा-मोटा आकलन करना होगा कि अगर परिवार के लिए कमाने वाले व्यक्ति की मौत हो जाती है, तो परिवार की ज़रूरतों के लिए कितनी रक़म काफ़ी होगी. आपके इसके हिसाब से टर्म प्लान लेना होगा या और टर्म प्लान पहले से ख़रीदा हुआ है, तो इसे रक़म की ज़रूरत के हिसाब से अपडेट कराना होगा.

हेल्थ कवर

हो सकता है कि आज आप के हेल्थ से जुड़े खर्च न हों. लेकिन आने वाले समय में चीजें अचानक बदल सकती हैं. ऐसे में ये पक्का करें कि आपका फ़ैमिली हेल्थ कवर अचानक किसी मेडिकल इमरजेंसी की वजह से आने वाले ख़र्च को पूरा कर सके.

इमरजेंसी फ़ंड

जब हम युवा होते हैं तो इमरजेंसी फ़ंड बनाना उतना जरूरी नहीं होता. लेकिन समय के साथ ज़िम्मेदारियां बढ़ती हैं और एक परिवार की जरूरतें पूरी करनी होती हैं और नौकरियों को लेकर भी अनिश्चितता के चलते इमरजेंसी फ़ंड ज़रूरी हो जाता है.

ऐसे में किसी वजह से अगर आपकी नौकरी चली जाती है, तो इसका असर आपके निवेश पर होगा और आप अफने फाइनेंशियल गोल से चूक सकते हैं.

इमरजेंसी फ़ंड में कम-से-कम इतना होना चाहिए जो आपके 6 माह से 1 साल के मासिक ख़र्च को पूरा कर सके. इससे कई तरह की अनिश्चितता का सामना करने में आसानी होगी.

नई हक़ीक़त पहचानें

आपको अपने इन्वेस्टमेंट प्लान को रहन-सहन के स्तर में आने वाले बदलावों, आपकी और परिवार की सेहत, महंगाई दर जैसे फ़ैक्टर्स के हिसाब से अपडेट करते रहना चाहिए. बीतें दशकों में भले ही इक्विटी ने शानदार रिटर्न दिया हो. लेकिन अगर ऐसा ट्रेंड दिखता है कि इक्विटी में रिटर्न की उम्मीदों को आपको थोड़ा कम रखना चाहिए. तो आपको इसके हिसाब से प्लान करना चाहिए और नई हक़ीक़त के हिसाब से बचत और निवेश को बढ़ाना चाहिए, ताकि आप अपने फाइनेंशियल गोल को पूरा कर सकें.