AI-generated image

AI-generated image

पिछले साल डेट फंड कैटेगरी (debt fund category) में लॉन्ग-ड्यूरेशन फ़ंड (long duration funds) का प्रदर्शन सबसे बढ़िया रहा.

लॉन्ग-ड्यूरेशन फ़ंड्स के इस अच्छे प्रदर्शन को निवेशकों ने सराहा भी है. तभी तो हाल के महीनों में काफ़ी निवेशक इनकी ओर आकर्षित हुए हैं. पिछले चार महीनों में ही इनमें ₹4,372 करोड़ निवेश किए गए, जो पिछले 15 महीनों में किए गए ₹4,333 करोड़ के निवेश से कहीं ज़्यादा बैठता है. दरअसल, सितंबर में ही ₹1,489 करोड़ का कुल निवेश हुआ, जो पिछले 19 महीनों में सबसे ज़्यादा रहा.

सिर्फ़ जमे-जमाए लॉन्ग-ड्यूरेशन फ़ंड ही नहीं, इस कैटेगरी के नए फ़ंड भी बाज़ार में अपनी जगह बना रहे हैं. इस साल अब तक, इस कैटेगरी में चार NFO (नए फ़ंड ऑफ़र) घोषित किए गए. दो पहले ही लॉन्च हो चुके हैं, जबकि दूसरे दो - फ़्रैंकलिन इंडिया लॉन्ग ड्यूरेशन फ़ंड और मिराए एसेट लॉन्ग ड्यूरेशन फ़ंड - अभी सब्सक्रिप्शन के लिए खुले हुए हैं.

लेकिन क्या रिटर्न और निवेशकों की दिलचस्पी में हालिया उछाल का मतलब है कि आपको भी दौड़ में शामिल हो जाना चाहिए? आइए समझते हैं, क्या लॉन्ग-ड्यूरेशन फ़ंड आपके पोर्टफ़ोलियो में जोड़ने लायक़ हैं.

लॉन्ग-ड्यूरेशन फ़ंड्स का हालिया प्रदर्शन

पिछले एक साल, लॉन्ग-ड्यूरेशन फ़ंड ने औसतन 11.4 प्रतिशत रिटर्न दिया.

लेकिन क्या ये कैटेगरी हमेशा से ही इतनी ही दमदार रही है? नहीं! इसका पांच साल का औसत रिटर्न महज़ 6.88 प्रतिशत है. 10 साल में ये 8.17 प्रतिशत रहा है.

इससे हमें एक बात पता चलती है: हाल ही में शानदार प्रदर्शन हमेशा की बात नहीं बल्कि पहले से बेहतर दौर है. तो, इस शानदार तेज़ी के पीछे की बात क्या है? आइए गहराई से समझें.

लॉन्ग-ड्यूरेशन फ़ंड्स हालिया अच्छे प्रदर्शन की वजह

कारणों का पता लगाने से पहले, आइए बॉन्ड की क़ीमतों और ब्याज दरों के बीच विपरीत संबंध को समझें:

-

जब

ब्याज दरें गिरती हैं

, तो ऊंची ब्याज दर वाले मौजूदा बॉन्ड की मांग बहुत बढ़ जाती है. निवेशक इन बॉन्ड की ओर आकर्षित होते हैं, क्योंकि वे इनके बेहतर रिटर्न का फ़ायदा उठाने के लिए उत्सुक होते हैं, जिससे मांग बढ़ने के कारण इनकी क़ीमतें बढ़ जाती हैं.

- लेकिन जब ब्याज दरें बढ़ती हैं , तो स्थिति बदल जाती है. हाई यील्ड की पेशकश करने वाले नए बॉन्ड सुर्ख़ियों में आ जाते हैं, जिससे कम ब्याज दर वाले पुराने बॉन्ड कम आकर्षक हो जाते हैं. नतीजा, निवेशक पुराने बॉन्ड को छोड़कर नए बॉन्ड की ओर आकर्षित होते हैं, जिससे बिकवाली होती है और पुराने बॉन्ड की क़ीमतें नीचे गिर जाती हैं.

ये सिद्धांत सभी बॉन्ड्स पर लागू होता है, लेकिन मीडियम से लॉन्ग टर्म वाले बॉन्ड में ये ज़्यादा स्पष्ट है, जो ब्याज दर में बदलाव को लेकर बेहद संवेदनशील होते हैं.

इसलिए, अवधि जितनी लंबी होगी, क़ीमत में उतार-चढ़ाव उतना ही ज़्यादा होगा, जो एक ऐसी अवधारणा है जिसे ब्याज दर जोख़िम (interest rate risk) के तौर पर जाना जाता है.

और, क्योंकि मीडियम-टू-लॉन्ग ड्यूरेशन और लॉन्ग-ड्यूरेशन फ़ंड्स में आमतौर पर सॉवरिन बॉन्ड में अच्छा-ख़ासा एलोकेशन होता है, इसलिए इन फ़ंड्स प्रदर्शन सॉवरिन बॉन्ड मार्केट से क़रीब से जुड़ा हुआ है. वर्तमान में, मीडियम टू लॉन्ग ड्यूरेशन और लॉन्ग ड्यूरेशन फ़ंड्स के लिए सॉवरेन बॉन्ड का कैटेगरी मीडियन (पढ़ें: एवरेज) एक्सपोज़र क्रमशः 74 प्रतिशत और 96 प्रतिशत है.

इसलिए, सॉवरेन बॉन्ड में हाल ही में आई तेज़ी ने पिछले एक साल में लॉन्ग-ड्यूरेशन फ़ंड्स के रिटर्न को काफ़ी हद तक बढ़ा दिया है.

और, सॉवरिन बॉन्ड ने इतना अच्छा प्रदर्शन क्यों किया? इसके दो बड़े कारण हैं:

1. जेपी मॉर्गन बॉन्ड इंडेक्स में शामिल: हाल ही में जेपी मॉर्गन गवर्नमेंट बॉन्ड इंडेक्स - इमर्जिंग मार्केट्स में भारतीय सरकारी बॉन्ड जोड़े गए. इससे विदेशी निवेशकों का काफ़ी निवेश आया है, जिससे इन बॉन्ड की मांग और क़ीमतों में बढ़ोतरी हुई.

2. भारत में ब्याज दरों में बढ़ोतरी की उम्मीद: निवेशकों का मानना है कि ब्याज दरें अपनी पीक पर पहुंच गई हैं. इससे भविष्य में ब्याज दरों में कटौती की उम्मीद बढ़ गई है, जिससे मौजूदा बॉन्ड में निवेश करने वाले निवेशकों को ब्याज दरों में गिरावट से पहले ही आकर्षक यील्ड को लॉक करने के लिए प्रोत्साहित किया जा रहा है.

नीचे दी गई तालिका में ब्याज दरों में कटौती के साइकल के दौरान लॉन्ग ड्यूरेशन डेट फ़ंड्स के प्रभावशाली प्रदर्शन और ब्याज दरों में वृद्धि की अवधि के दौरान आमतौर पर देखे जाने वाले कम रिटर्न पर प्रकाश डाला गया है.

दरों में कटौती के साइकल के दौरान लॉन्ग ड्यूरेशन फ़ंड्स का रिटर्न

| समय | दरों में कमी | इस अवधि के दौरान रिटर्न (सालाना आधार पर) |

|---|---|---|

| जनवरी 14 से अगस्त 17 | 8% to 6% | 11.70% |

| अगस्त 18 से मई 20 | 6.50% to 4% | 15.18% |

दरों में बढ़ोतरी के साइकल के दौरान लॉन्ग ड्यूरेशन फ़ंड्स का रिटर्न

| समय | दरों में बढ़ोतरी | इस अवधि के दौरान रिटर्न (सालाना आधार पर) |

|---|---|---|

| मार्च 10 से जनवरी 14 | 5% to 8% | 5.50% |

| अक्तूबर 20 से फ़रवरी 23 | 4% to 6.50% | 2.83% |

ये भी पढ़िए - ₹1000 प्रति माह निवेश के लिए सबसे अच्छा SIP प्लान

क्या कोई ज़्यादा स्थायी विकल्प है?

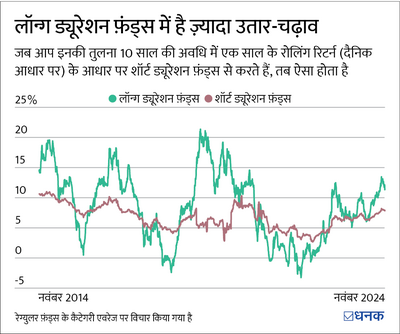

दूसरी ओर, शॉर्ट-ड्यूरेशन फ़ंड में कम मैच्योरिटी अवधि वाले बॉन्ड होते हैं, जिससे वे ब्याज दरों में उतार-चढ़ाव के प्रति कम संवेदनशील होते हैं. इसलिए, भले ही लंबी अवधि के बॉन्ड अच्छा रिटर्न दे सकते हैं, लेकिन उनमें अस्थिरता भी काफ़ी ज़्यादा होती है. इसके विपरीत, शॉर्ट-ड्यूरेशन फ़ंड चीज़ों को शांत रखते हैं और उनमें ज़्यादा अनुमानित रिटर्न रहता है. लंबी अवधि के फ़ंड की ये अस्थिर प्रकृति नीचे दिए गए ग्राफ़ में स्पष्ट रूप से दिखाई देती है, ख़ासकर जब आप उनकी तुलना शॉर्ट-ड्यूरेशन फ़ंड से करते हैं.

पिछले 10 वर्षों में, लॉन्ग ड्यूरेशन फ़ंड्स के एक साल के औसत रोलिंग रिटर्न में बहुत उतार-चढ़ाव आया है, जो -3.31 प्रतिशत की गिरावट से लेकर 21.53 प्रतिशत के उच्चतम स्तर तक है. इस बीच, शॉर्ट ड्यूरेशन फ़ंड्स में बहुत कम उतार-चढ़ाव होता है, जिसमें रिटर्न 2.65 प्रतिशत से लेकर 10.86 प्रतिशत तक होता है.

लॉन्ग ड्यूरेशन फ़ंड्स ज़्यादा आकर्षक नज़र आने वाले लेवल ऊंचे रिटर्न की गारंटी नहीं देते हैं. नीचे दी गई टेबल दिखाती है कि लंबे समय में दिए जाने वाले रिटर्न की उनमें रहने वाले उतार-चढ़ाव के चलते उतने अच्छे नहीं हैं.

लॉन्ग टर्म फ़ंड्स के लिए कमज़ोर रिस्क-रिवार्ड रिटर्न

| वर्ष | लॉन्ग ड्यूरेशन फ़ंड्स | शॉर्ट ड्यूरेशन फ़ंड्स |

|---|---|---|

| 3 साल | 6.43% | 6.58% |

| 5 साल | 6.88% | 6.82% |

| 7 साल | 7.23% | 6.86% |

| 10 साल | 8.17% | 7.49% |

| 18 नवंबर 2024 तक का ट्रेलिंग रिटर्न | ||

आपको कहां निवेश करना चाहिए?

लंबी अवधि के फ़ंड ब्याज दरों में गिरावट के माहौल में या जब दरों में कटौती की संभावनाओं के बीच खूब फलते-फूलते हैं. भले ही, वे कम अवधि में ज़बरदस्त रिटर्न दे सकते हैं, लेकिन उनका लंबे समय का प्रदर्शन थोड़ा ज़्यादा, लेकिन मामूली होता है.

ये फ़ंड ब्याज दरों में होने वाले बदलावों को लेकर बहुत ज़्यादा संवेदनशील होते हैं, जो महंगाई दर की उम्मीदों से लेकर व्यापक आर्थिक बदलावों और यहां तक कि भू-राजनीति तक हर चीज़ से प्रभावित होते हैं. इसके चलते वे आपकी उम्मीद से कहीं ज़्यादा और काफ़ी हद तक इक्विटी की तरह अस्थिर हो जाते हैं.

हालांकि, डेट में निवेश करने का लक्ष्य आमतौर पर बेहद अस्थिरता के बिना स्थिर, अनुमानित रिटर्न का आनंद लेना होता है. इसलिए, इन फ़ंड्स को अपने पोर्टफ़ोलियो में केवल एक रणनीतिक रूप से जगह देनी चाहिए, जो कुछ इस तरह हो की आपकी मूल होल्डिंग के बजाय ब्याज दर की चाल का फ़ायदा उठाया जा सके.

सहज, स्थिर ग्रोथ के लिए, शॉर्ट ड्यूरेशन फ़ंड्स आपके लिए सबसे अच्छा विकल्प हो सकते हैं.

ये भी पढ़िए - तीन फ़्लेक्सी-कैप फ़ंड्स ने 'क्रैश' को दिखाया ठेंगा!