AI-generated image

AI-generated image

आपने निफ़्टी 50 और निफ़्टी 100 इंडेक्स फ़ंड देखे होंगे, जो टॉप 50 या 100 कंपनियों में निवेश करते हैं. लेकिन क्या आप निफ़्टी टॉप 10 इक्वल वेट इंडेक्स के बारे में जानते हैं? ये पिछले छह महीनों में फ़्री-फ़्लोट मार्केट कैपिटलाइज़ेशन वाली 10 सबसे बड़ी भारतीय कंपनियों का इंडेक्स है.

और क्योंकि ये एक इक्वल वेट (EW) इंडेक्स है, इसलिए 10 कंपनियों में से हरेक को एक जैसा वेट दिया जाता है, जो क़रीब 10 फ़ीसदी है.

इस इंडेक्स में 10 सबसे वैल्यूएबल कंपनियां मौजूद हैं:

निफ़्टी टॉप 10 इक्वल वेट इंडेक्स के भागीदार

| स्टॉक | वेट (%) |

|---|---|

| ICICI बैंक | 10.45 |

| HDFC बैंक | 10.44 |

| लार्सन एंड टुब्रो | 10.22 |

| ITC | 10.11 |

| टाटा कंसल्टैंसी सर्विसेज | 9.94 |

| इंफ़ोसिस | 9.93 |

| भारती एयरटेल | 9.81 |

| एक्सिस बैंक | 9.79 |

| कोटक महिंद्रा बैंक | 9.76 |

| रिलायंस इंडस्ट्रीज | 9.55 |

| सोर्स: निफ़्टी टॉप 10 इक्वल वेट इंडेक्स की फ़ैक्टशीट. डेटा 31 अक्तूबर 2024 तक. | |

इंडेक्स को सेक्टर के मुताबिक़ समझें

फ़ाइनेंशियल सेक्टर इस वक़्त सबसे ज़्यादा वेट रखता है, जो निफ़्टी टॉप 10 इक्वल वेट (EW) इंडेक्स का 40 फ़ीसदी है. टेक्नोलॉजी 20 का वेट फ़ीसदी है और ये दूसरी पायदान पर है, इसके बाद बारी आती है - कम्युनिकेशन, कंस्ट्रक्शन, कंज़्यूमर स्टेपल और एनर्जी जो 10-10 फ़ीसदी के साथ तीसरी पोज़िशन पर हैं.

फ़ाइनेंशियल और टेक्नोलॉजी सेक्टर 2006 से ही हैवीवेट रहे हैं. वैल्यू रिसर्च के सेक्टोरल क्लासिफ़िकेशन के आधार पर, इन दोनों ने 2006 से इंडेक्स में 50-60 फ़ीसदी का औसत योगदान दिया है. एनर्जी सेक्टर ने भी अपने सुनहरे दिन देखे हैं, जो 2007 में 30 फ़ीसदी वेट के साथ टॉप पर था.

निफ़्टी टॉप 10 इक्वल वेट इंडेक्स का परफ़ॉर्मेंस

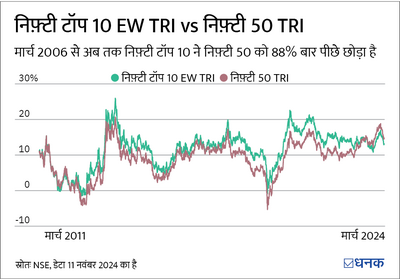

निफ़्टी टॉप 10 ने डेली 5 साल के रोलिंग डेटा के आधार पर मार्च 2006 से नवंबर 2024 तक निफ़्टी 50 से 88 फ़ीसदी बेहतर प्रदर्शन किया.

इसके अलावा, अपनी स्थापना के बाद से, निफ़्टी टॉप 10 EW ने निफ़्टी 50 के 12.8 फ़ीसदी के मुक़ाबले 14.22 फ़ीसदी का सालाना रिटर्न दिया.

आइए, 2006 से मार्केट के अलग-अलग फ़ेज़ देखें: मंदी के दौर में (20 फ़ीसदी से ज़्यादा की गिरावट), रिकवरी का समय और तेज़ी के दौर में निफ़्टी टॉप 10 इक्वल वेट इंडेक्स और निफ़्टी 50 के प्रदर्शन की तुलना करते हैं.

मंदी का दौर

साल 2006 से, दोनों इंडेक्स ने मंदी के दौर में केवल दो बार मामूली बदलावों के साथ क़रीब-क़रीब एक जैसी गिरावट दिखाई है. साल 2006 में, निफ़्टी टॉप 10 इक्वल वेट में निफ़्टी 50 की तुलना में 1.94 फ़ीसदी कम गिरावट आई थी, जबकि फ़रवरी 2016 से अप्रैल 2017 की गिरावट के दौरान इसमें 3.61 फ़ीसदी ज़्यादा गिरावट आई. दूसरे सभी मामलों में, उनकी गिरावट लगभग एक जैसी रही.

कहा जाता है कि निफ़्टी टॉप 10 इक्वल वेट मंदी के दौर के बाद की रिकवरी के दौरान ज़ोरदार वापसी करता है और अक्सर निफ़्टी 50 से बेहतर करता है. ये साफ़ संकेत है कि टॉप-10 शेयर आमतौर पर वापसी की अगुआई करते हैं.

तेज़ी का दौर

यहां कोई स्पष्ट विजेता नहीं है. मार्केट में तेज़ी के चार फ़ेज़ में से निफ़्टी टॉप 10 इक्वल वेट दो में आगे रहा, जबकि निफ़्टी 50 दूसरे दो फ़ेज़ में सबसे आगे रहा है.

फ़ाइनेंशियल क्राइसिस से पहले के तेज़ी के दौरान, निफ़्टी टॉप 10 EW ने 54.69 फ़ीसदी रिटर्न दिया, लेकिन निफ़्टी 50 ने 71.71 फ़ीसदी रिटर्न के साथ बेहतर किया. दूसरी ओर, 2017-2020 के बुल रन के दौरान, निफ़्टी टॉप 10 65.91 फ़ीसदी रिटर्न के साथ स्पष्ट विजेता था, जिससे निफ़्टी 50 38.46 फ़ीसदी पर पीछे रह गया.

ये भी पढ़िए - एग्रेसिव फ़ंड में एकमुश्त निवेश करना सही है?

निफ़्टी टॉप 10 EW इंडेक्स के फ़ायदे

-

टैक्स के मामले में बेहतर:

इक्वल वेटेड इंडेक्स फ़ंड में निवेश करने से भारत की टॉप 10 कंपनियों में निवेश करने का टैक्स के लिहाज़ से बेहतर तरीक़ा मिलता है. इक्वल वेट बनाए रखने के लिए अलग-अलग स्टॉक को रिबैलेंस करने पर शॉर्ट टर्म कैपिटल गेन टैक्स लग सकता है, लेकिन

इंडेक्स फ़ंड

के साथ, रिबैलेंसिंग अपने आप हो जाती है, जिससे ये सरल और टैक्स के मामले में ज़्यादा अनुकूल हो जाता है.

-

अग्रणी कंपनियों में निवेश:

ये इंडेक्स आपको भारत की टॉप ब्लू-चिप कंपनियों में निवेश करने का अवसर देता है. चूंकि इंडेक्स को छमाही आधार पर बदला जाता है, इसलिए किसी भी बाहर निकलने वाली कंपनी को आसानी से बदल दिया जाता है, जिससे आपका निवेश सबसे अच्छी कंपनियों पर केंद्रित रहता है.

- बेहतर रिटर्न की संभावना: लंबे समय में, निफ़्टी टॉप 10 इक्वल वेट इंडेक्स ने अक्सर अपने मूल इंडेक्स, निफ़्टी 50 से बेहतर प्रदर्शन किया है, जैसा कि पहले चर्चा की गई है.

निफ़्टी टॉप 10 EW इंडेक्स के नुक़सान

-

ज़्यादा केंद्रित होना:

पोर्टफ़ोलियो में केवल 10 कंपनियों के साथ, आपका रिटर्न इस चुनिंदा समूह के प्रदर्शन पर बेहद ज़्यादा निर्भर है. अगर ये कंपनियां ख़राब प्रदर्शन करती हैं, तो आपके रिटर्न को नुक़सान हो सकता है.

- सेक्टोरल कॉन्संट्रेशन: इंडेक्स फ़ाइनेंशियल, IT और एनर्जी सेक्टर पर बहुत ज़्यादा निर्भर है. इसका मतलब है कि आपका रिटर्न इन तीन सेक्टर्स के प्रदर्शन का काफ़ी असर होगा, जो आपके लिए सेक्टर के रिस्क को बढ़ सकता है.

क्या निफ़्टी टॉप 10 इक्वल वेट इंडेक्स में निवेश करना चाहिए?

देश की 10 सबसे बड़ी कंपनियों में निवेश करने से सुरक्षा मिलती है, और निफ़्टी टॉप 10 इक्वल वेट इंडेक्स का रिटर्न अपने आप में बहुत बढ़िया है, जो अक्सर पांच साल की अवधि में निफ़्टी 50 से बेहतर प्रदर्शन करता है.

हालांकि, याद रखें कि रिस्क सिर्फ़ कुछ कंपनियों और सेक्टर में आपके पैसे के निवेश से जुड़ा है.

इसलिए, अगर आप इस इंडेक्स में निवेश कर रहे हैं तो ये लंबे समय के लिहाज़ से महत्वपूर्ण है.

ये भी पढ़िए - Nifty 50 vs Nifty 500: कहां करें निवेश?